Что такое кэшбэк и почему он выгоден

Программы лояльности с кэшбэк-сервисами предлагают многие российские банки. Но действительно ли кэшбэк всегда выгоден для держателей карт? И по какому принципу работают программы? В этом материале Rusbase рассказывает, что кэшбэк может дать пользователям банковских карт и почему он так выгоден банкам.

Что такое кэшбэк и почему он выгоден

Светлана ЗыковаЧто такое кэшбэк

Cashback («возврат наличных») – это термин, обозначающий возврат части стоимости покупки на счет карты. С помощью этой опции можно вернуть от 1% до 10% от суммы покупки. В случае с банковскими сервисами этот термин используется для обозначения услуги, представляющей собой бонусную программу, которая возвращает покупателю часть потраченных денег на покупку обратно на карту в конце отчетного периода.

В России возможность получить кэшбэк появилась в 2006 году, но западные компании используют банковские карты с этой функцией дольше.

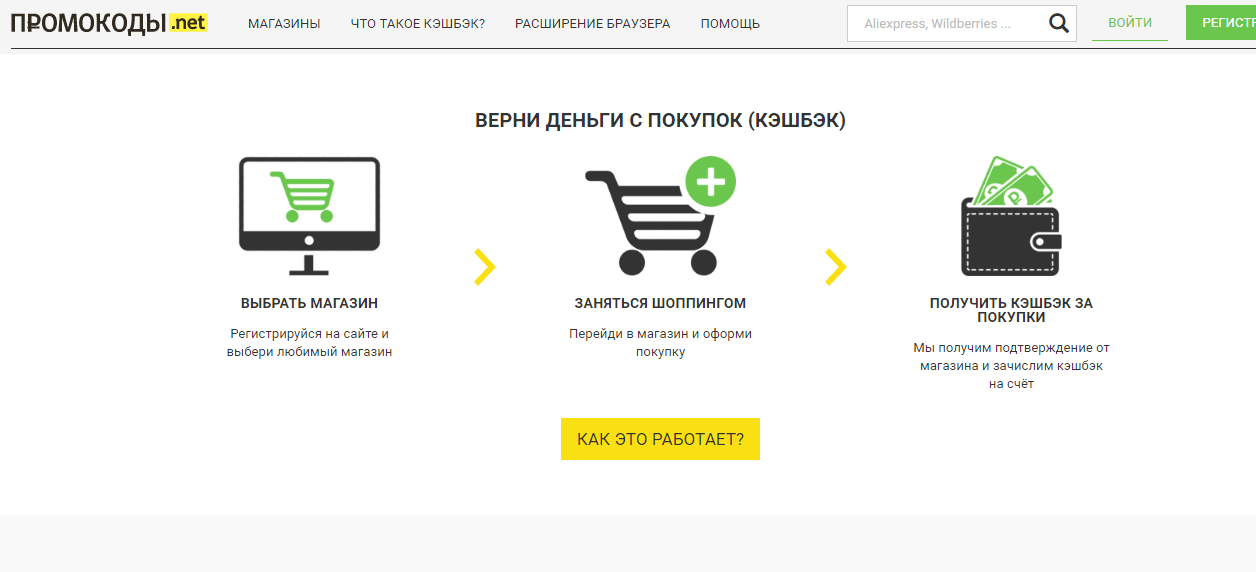

Кэшбэк встречается не только в банковской сфере. Эту опцию используют также в интернет-торговле, в гостиничном и игорном бизнесе. В онлайн-торговле в роли агрегаторов бонусных программ выступают кэшбэк-сервисы и кэшбэк-порталы, которые предоставляют пользователям доступ к магазинам, работающим по этой схеме, и сотрудничают с ритейлерами в качестве агентов, самостоятельно возвращая покупателям процент от покупок.

Каким может быть банковский кэшбэк

Следует отметить, что кэшбэк – это не разовая скидочная акция, а отложенный возврат денег, который начисляется после определенного периода и накладывается поверх разовых или сезонных скидок, установленных в торговой точке.

Кэшбэк в банковской сфере может иметь разные формы и начисляется как деньгами, так и бонусами. Кроме этого банки могут возвращать наличные, пополняя счет мобильного телефона.

Кроме этого банки могут возвращать наличные, пополняя счет мобильного телефона.

Банк может выпустить как кредитную, так и дебетовую карту с функцией кэшбэка. При этом чем выше будет статус банковской карты, тем больший возврат по ней можно ожидать пользователям.

Уровень ставки и лимиты дохода по кэшбэку могут различаться также в зависимости от категории покупки. Категории покупки определяются по коду торговой точки, который должен соответствовать ее основному виду деятельности.

Наконец, карты с кэшбэком могут отличаться в зависимости от принципа работы с партнерами. Так, возврат денег может распространяться либо на все покупки пользователей, либо только на товары или услуги, приобретенные в сети партнеров банка.

Чем кэшбэк выгоден банкам

- Привлечение новых клиентов и повышение лояльности

Кэшбэк-сервисы позволяют банкам привлекать новых клиентов и переманивать пользователей других банков, которые раньше не думали о смене обслуживания. Кроме этого бонусная программа повышает лояльность среди существующих клиентов, стимулируя развитие повторных продаж.

Кроме этого бонусная программа повышает лояльность среди существующих клиентов, стимулируя развитие повторных продаж.

- Кэшбэк мотивирует тратить больше

Пользователи, ожидающие от своих покупок возврата денег, попадают в своеобразную психологическую ловушку, что заставляет их тратить больше.

- Банки получают процент от партнерских платежных систем

Банк, эмитировавший пластиковую карту, получает комиссию от банка-эквайера – организации, которая осуществляет финансовые операции при расчете банковскими картами в торговых терминалах.

- Стимулирование безналичного расчета среди клиентов

Одна из основных целей внедрения кэшбэка в банках – стимулирование использования пластиковых карт как альтернативы наличному расчету.

- Банки оборачивают получаемые средства

Средства, привлеченные от дополнительных операций и открытия новых счетов, оборачиваются банком.

- Стимулирование спроса на товары и услуги в сети партнеров банка

Ограничивая действие кэшбэк-сервисов только сетью торговых партнеров, банки стимулируют покупательский спрос на товары и услуги, продающиеся в конкретных магазинах и заведениях.

Это условие является стандартным пунктом договора, который клиент заключает с банком. Полученную информацию компании могут использовать для анализа рынка.

На что обратить внимание при оформлении карты с кэшбэком

- Не превысит ли стоимость обслуживания карты размер полученных по ней кэшбэков;

- Подойдет ли вам партнерская сеть банка – те торговые точки, на которые распространяется программа лояльности банка;

- Пользователи кэшбэк-сервисов не всегда могут обналичить возвращаемые средства, пока не накопится необходимая для этого сумма;

- Большинство банков устанавливает лимиты на операции с возвратами денег;

- Держатель кэшбэк-карты может быть исключен из программы, если вовремя не погасит платеж по кредиту;

- Банк-эмитент имеет право отключить клиента от программы лояльности за злоупотребление возможностями кэшбэк-сервиса;

- Технические сбои в кэшбэк-сервисах могут обернуться недоначисленными деньгами на карте.

Больше о кэшбэке:

Что делать, если бизнес перестал расти и оказался на пороге кризиса: кейс «Биглиона»

Сервис «Яндекс.Деньги» ввел кэшбэк за оплату покупок и услуг

Лучшие карты с кэшбэком: главное в финтехе за неделю

Аудитория крупнейших российских сервисов кэшбэка выросла до 10 млн пользователей

Программа лояльности, которая повысит ваши продажи – советы и кейсы

Правда и ложь о кэшбэк-сервисах

Фото на обложке: Фотобанк Фотодженика.

Что такое КЭШБЭК и как его получить?

Всем привет.

Если Вы ещё не знаете, что такое кэшбэк и Вы ещё ни разу его не получали, но уже хотите понять что это и как им пользоваться, то сейчас я вам всё подробно расскажу, и покажу!

В принципе кэшбэком пользоваться не сложно и сейчас вы увидите всё на реальном примере.

Содержание:

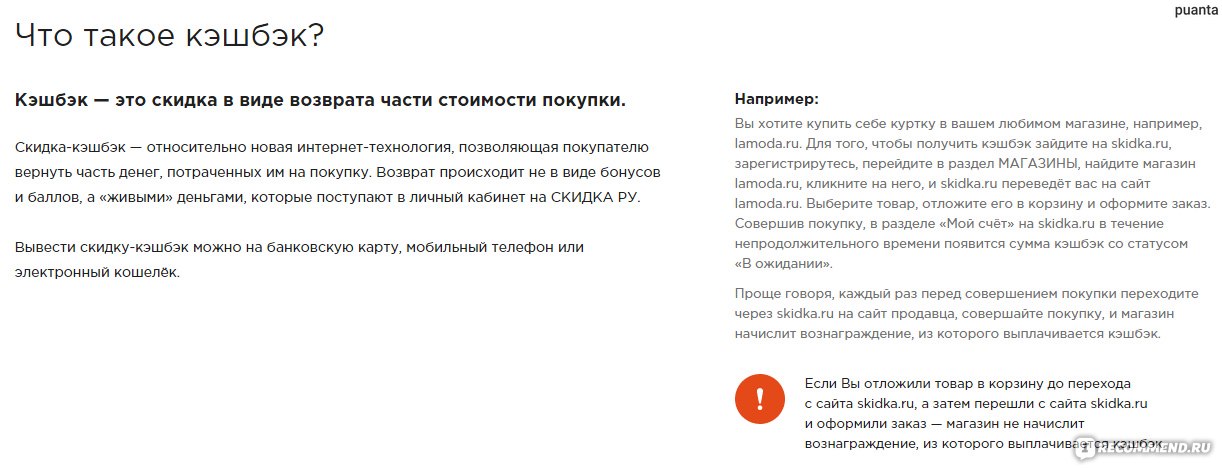

Что такое кэшбэк?

CashBack в переводе с английского – это возврат денег.

Кто возвращает деньги?

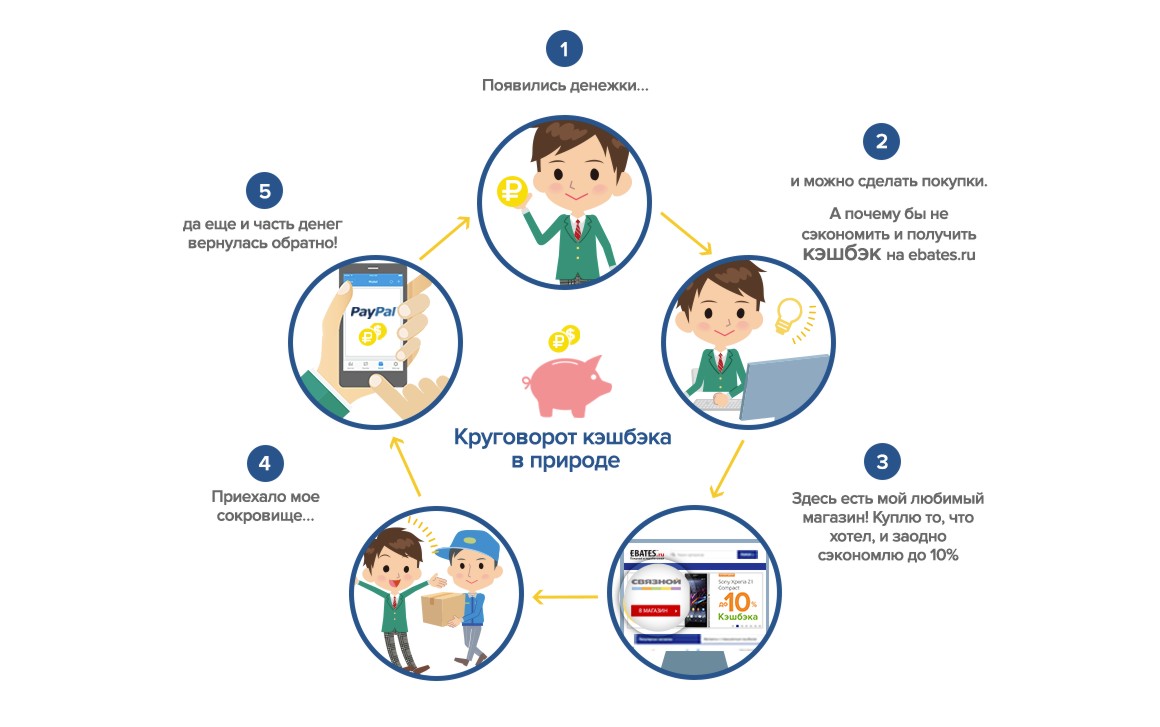

Вполне разумный вопрос. А кто же будет отдавать нам часть денег, с тех денег, которые мы отдали за товар? А это по сути и делают те магазины, в которых мы покупаем через кэшбэк. Только делают они это через посредника. То есть через специальный сервис, который является партнёром интернет-магазина.

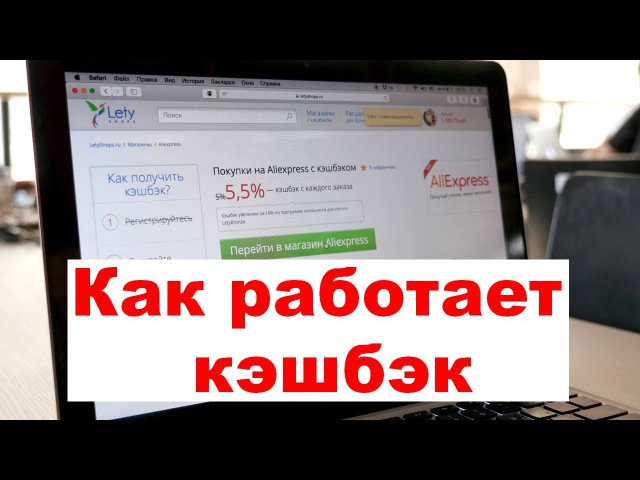

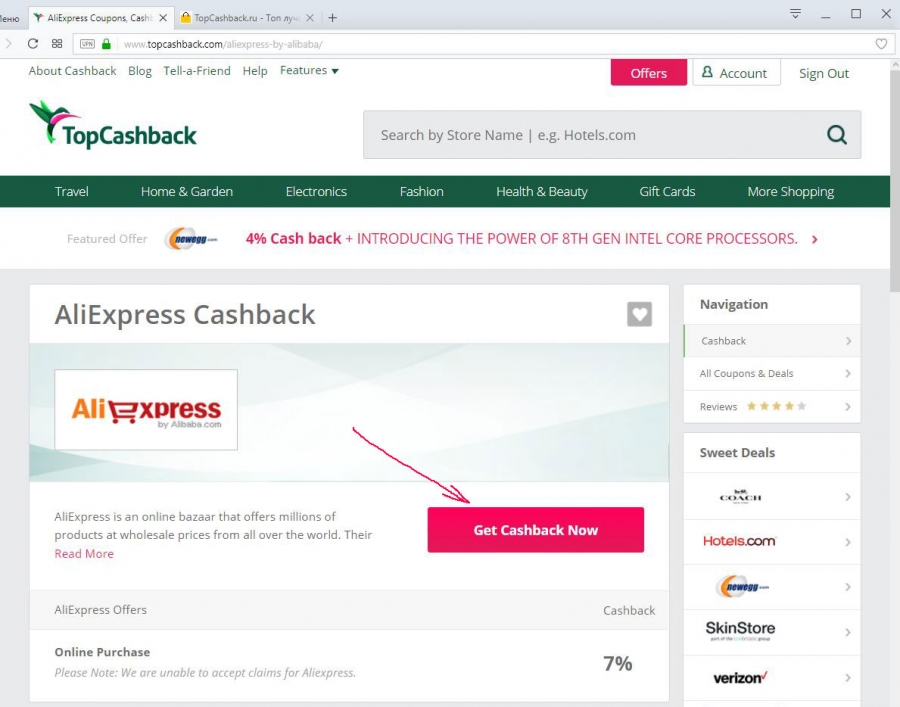

Объясню это более наглядно на примере магазина AliExpress и кэшбэк сервиса ePN.

Я покупаю на Алиэкспресс используя кэшбэк сервис ePN. Площадка Алиэкспресс возвращает ePN-сервису часть денег, за то, что я покупаю на Алиэкспресс именно через ePN.

Где зарегистрироваться, чтобы получать кэшбэк?

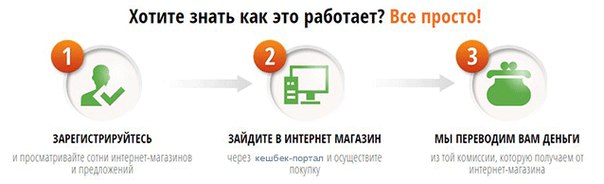

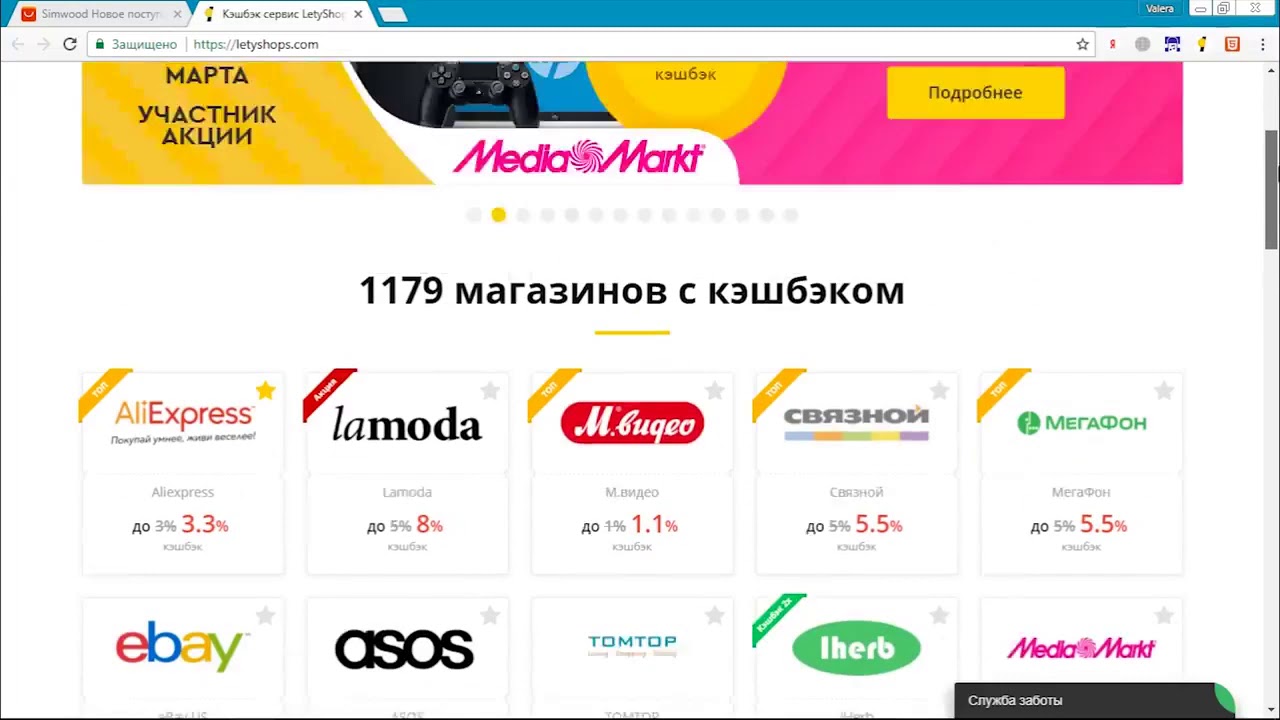

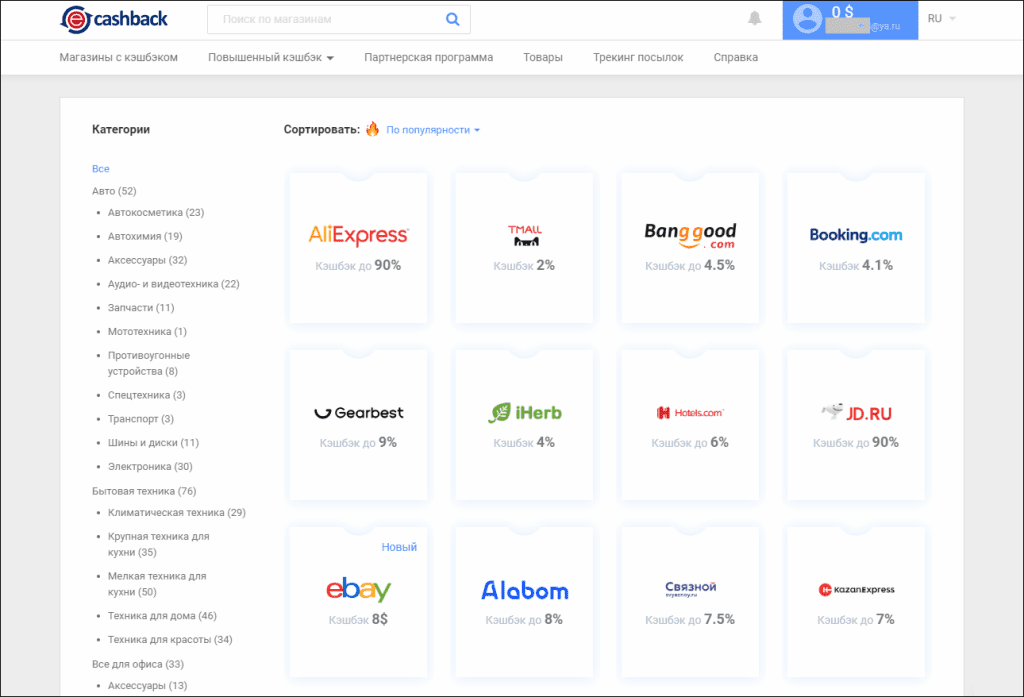

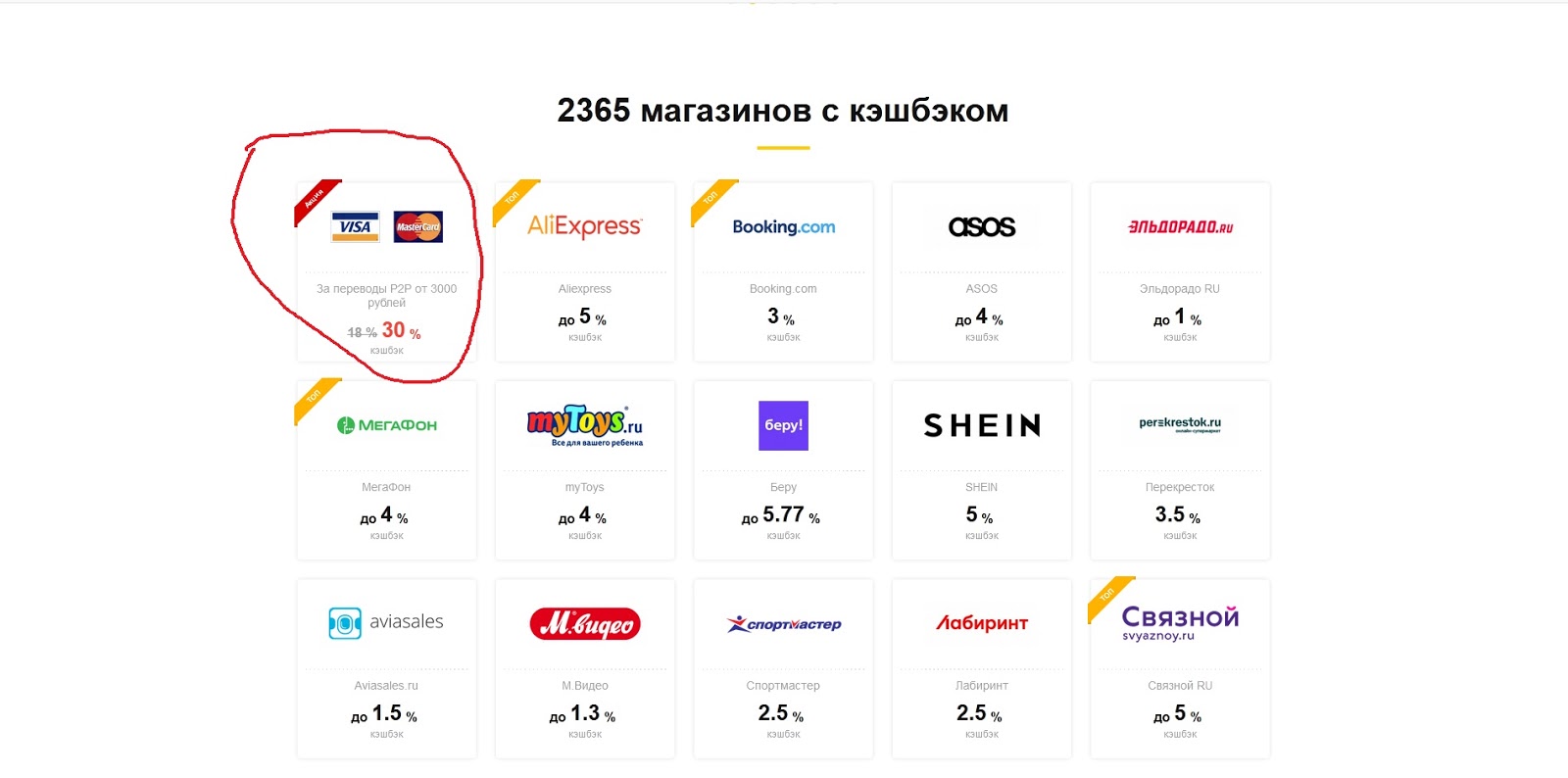

Вообще кэшбэк сервисов существует огромное множество. Но не стоит доверять каждому. Особенно это касается кэшбэк сервисов, которые обещают вернуть вам огромный процент. С такими нужно быть осторожнее. Это могут быть кэшбэк-сервисы однодневки, которые в любой момент могут перестать существовать.

Хороших кэшбэк сервисов не так уж и много и в принципе их можно пересчитать по пальцам. Я уже оговорился, что использую кэшбэк сервис от ePN и я могу смело рекомендовать вам именно его. Ссылка на регистрацию: https://epn.bz/ru/cashback

Этот кэшбэк сервис ценит свою репутацию. Здесь Вас не кинут! Сервис успешно развивается и обновляется. Появляются новые магазины, на которых можно покупать с кэшбэком. Постоянно проходят различные акции и тому подобное.

Постоянно проходят различные акции и тому подобное.

Я сам использую кэшбэк сервис от ePN и поэтому рекомендую Вам именно его.

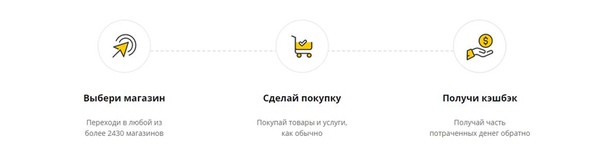

Как правильно покупать с кэшбэком?

Чтобы покупать на Алиэкспресс и на других сайтах с кэшбэком нужно первым делом зарегистрироваться. Я рекомендую кэшбэк сервис ePN, поэтому и показываю всё на примере с ним.

Первым делом нужно пройти регистрацию на сайте ePN: https://epn.bz/ru/cashback

Нажимаем вверху кнопку Регистрация.

Вводим почту, придумываем пароль и жмём Регистрация.

Теперь нужно активировать свой аккаунт. Для этого открываем почту, находим письмо от ePN и переходим по специальной ссылке.

Всё! Теперь у нас в ePN кэшбэке есть собственный аккаунт. Можно покупать!

Выбираем магазин, на котором хотим купить. Я обычно скупляюсь на Алиэксперсс. Наводим на него мышку и жмём Подробнее.

И в новом окне жмём Купить с кэшбэком.

Нас перебрасывает на сайт Алиэкспресс. Теперь можно покупать! Но покупать нужно именно сейчас, не закрывая браузер. Если вы закроете браузер, то при следующем открытии вам снова нужно будет открывать Алиэкспресс через ePN. То есть зайти на сайт ePN и перейти в магазин по ссылке Купить с кэшбэком. Таким образом мы активируем кэшбэк.

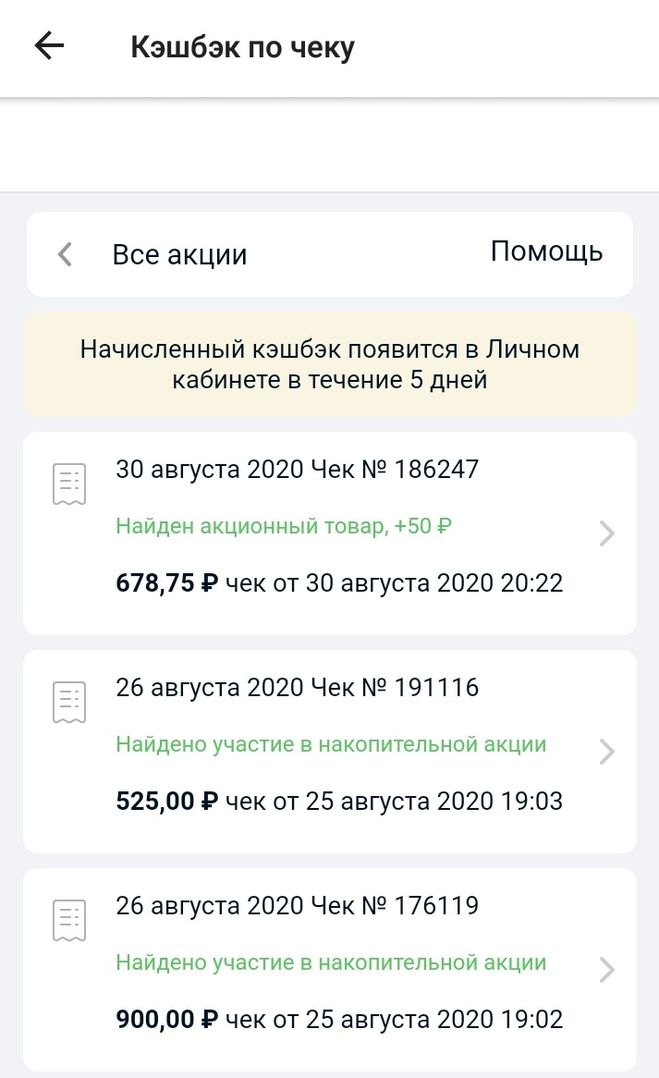

После того, как вы что-то купите на Алиэкспресс или на любых других сайтах, которые поддерживаются ePN-ом, вам нужно будет вернуться в аккаунт ePN и перейти в раздел Статистика.

Здесь будут появляется все заказы. В том числе здесь будет указана стоимость, которую мы отдали за товар, а рядом кэшбэк, который нам был начислен.

Я покупаю через ePN кэшбэк давно, поэтому у меня здесь уже скопилось несколько десятков заказов.

Когда можно будет вывести деньги?

Начисленный кэшбэк можно будет выводить на свой кошелёк сразу после подтверждения получения товара. То есть мы получаем посылку на почте, проверяем её и когда на сайте нажимаем Подтвердить получение товара, то в ePN эта информация передаётся и деньги становятся доступными к выводу.

То есть мы получаем посылку на почте, проверяем её и когда на сайте нажимаем Подтвердить получение товара, то в ePN эта информация передаётся и деньги становятся доступными к выводу.

Как вывести деньги с кэшбэк сервиса?

Покупая на различных магазинах через ePN у нас на аккаунте будут потихоньку скапливаться деньги. Сразу стоит сказать, что минимальная сумма к выводу – 20 центов. То есть даже совсем копейки можно вывести на Веб-Мани, Яндекс Деньги, Киви, мобильник МТС, Билайн или Мегафон и т.д. НО ЕСТЬ ИСКЛЮЧЕНИЕ! Минимальный вывод на банковские карты – 9 долларов. Но стоит учитывать, что эта минималка только для банковских карт. Лучше выводить на электронные кошельки или на свой телефон.

Чтобы вывести деньги с кэшбэка нужно добавить кошелёк. Для этого в аккаунте наводим мышку на своё имя и переходим по ссылке Выплаты.

Далее нам нужна вкладка Выплаты и кнопка Добавить кошелёк.

Нажав её добавляем удобный для нас способ вывода.

Я добавил Web-Money, но как я уже говорил, есть и другие способы. С полным списком можете ознакомиться сами.

Заказать выплату можно в форме слева. Указываем сумму вывода, выбераем кошелёк и номер кошелька. Нажимаем Выплатить.

Деньги падают на кошелёк минут через 5.

Полезные ссылки:

Что такое кэшбек и как им пользоваться максимально выгодно

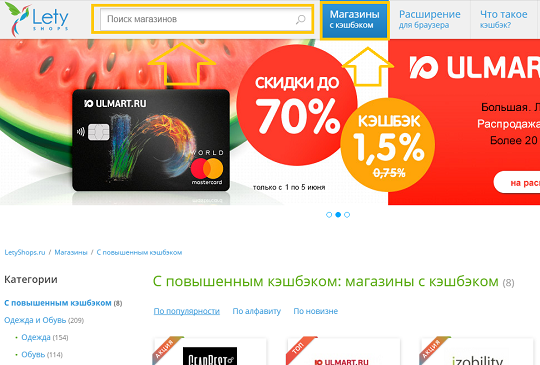

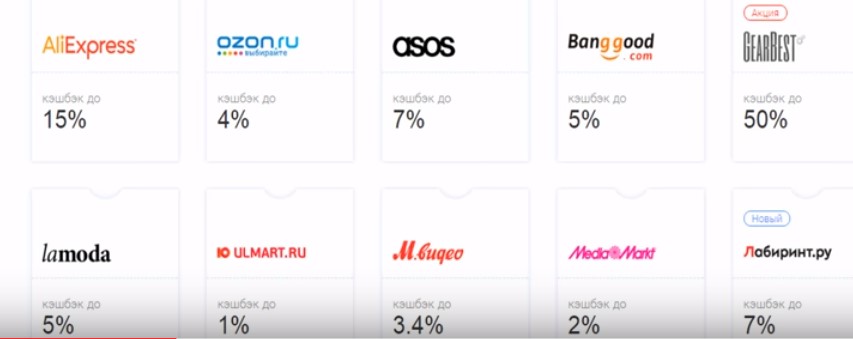

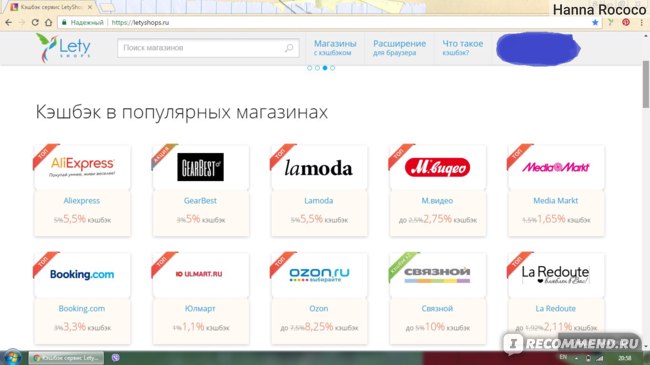

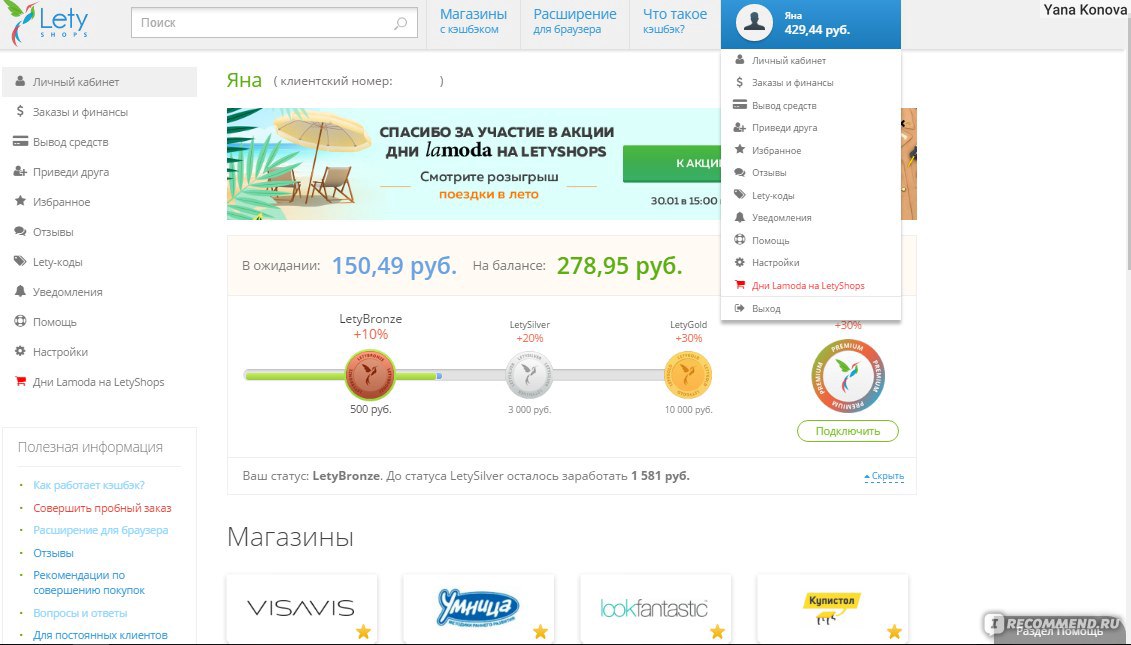

«Кэшбек» в буквально переводе означает возврат средств, ранее потраченных. С помощью такой услуг интернет-магазины и платформы получают лояльность своих покупателей. Совместно с партнерами – Letyshops – подготовили для вас материал, в котором вы найдете детальную инструкцию, как пользоваться функцией «кэшбэк» на платформе AliExpress и экономить на ваших покупках.

Что представляет собой функция «кэшбек»

Преимуществ этой услуги много – например, ею удобно пользоваться при заказе товаров на международных платформах https://letyshops. com/shops/aliexpress, покупая что-либо для личного пользования или для бизнеса. Пользоваться услугой можно множество раз, когда вы оплачиваете покупку полностью, не применяя рассрочку или другие формы поэтапных выплат. Но есть и некоторые ограничения. Например, воспользоваться полученным кэшбеком вы можете только при накоплении определенной суммы. Для разных банковских систем она может отличаться.

com/shops/aliexpress, покупая что-либо для личного пользования или для бизнеса. Пользоваться услугой можно множество раз, когда вы оплачиваете покупку полностью, не применяя рассрочку или другие формы поэтапных выплат. Но есть и некоторые ограничения. Например, воспользоваться полученным кэшбеком вы можете только при накоплении определенной суммы. Для разных банковских систем она может отличаться.

Для кого выгодно пользоваться кэшбеком

Данная опция помогает онлайн-магазинам заслужить лояльность клиентов и привлечь новых, не тратя при этом огромных средства на рекламу. Как это работает? Магазин платит партнеру (платформе) за предоставление покупателей, при этом экономя на продвижении. Кэшбэк-сервис делится частью прибыли со своими покупателями. В итоге «в плюсе» остаются все стороны процесса.

Какую банковскую карту нужно иметь?

Как уже говорилось выше, услуга работает только для безналичных оплат покупок, без ограничения суммы самой покупки. Есть ли какие-либо требования по поводу нужной карточки для осуществления возврата средств? Практически нет, это может быть любая карта системы Visa или MasterCard. Но некоторые условности все-таки есть:

Есть ли какие-либо требования по поводу нужной карточки для осуществления возврата средств? Практически нет, это может быть любая карта системы Visa или MasterCard. Но некоторые условности все-таки есть:

- должна быть платежная карта;

- банк, выпустивший карту, должен поддерживать систему кэшбэка;

- агент торговой точки и точки обслуживания должен активировать программу кэшбэка.

Насколько безопасно пользоваться этой услугой?

Конечно, это не последний вопрос, который стоит задать. Безопасность при проведении финансовых операций – прежде всего. Перед использованием какого-либо приложения для кэшбэка поинтересуйтесь отзывами о нем, есть ли возможность конфиденциального ввода данных. Большинство существующих платформ серьезно относится к этим вопросам и позволяет получать средства безопасно и комфортно для пользователей.

Что еще стоит знать об этом сервисе

Основные преимущества кэшбэк-сервиса можно подытожить в таком списке:

- вы можете срочно снять небольшую сумму или перевести на другую карту, без поиска ближайшего банкомата;

- существенная экономия времени, так как покупке снимаются и зачисляются деньги одновременно;

- с каждым годом количество магазинов и платформ, работающих в системе кэшбэк, увеличивается, что делает использование этой услуги максимально удобным.

Возможно, через пару лет эта услуга будет доступна даже при покупках в небольших магазинчиках около вашего дома.

Возможно, через пару лет эта услуга будет доступна даже при покупках в небольших магазинчиках около вашего дома.

Когда делаете покупки в иностранных онлайн-магазинах, уточняйте заранее, поддерживают ли они эту услугу. Так вы сможете более точно планировать свои расходы и доходы.

«Умная карта» от Газпромбанк

Минимальная сумма покупок по карте Visa Gold/Visa Signature для получения кешбэка или миль — 5 000/15 000 ₽ в месяц.

Условия начисления кешбэка

Повышенный кешбэк начисляется в категории, в которой в этом месяце вы потратили больше всего. Величина повышенного кешбэка зависит от общей суммы трат по карте за месяц.

Кешбэк начисляется не позднее 10-го рабочего дня следующего месяца.

Если доля покупок в категории с максимальными тратами превышает 20% от общей суммы покупок в месяц, на сумму, превышающую данное значение, начисляется кешбэк 1%.

Максимальный размер кешбэка по карте Visa Gold/Visa Signature – 3000/30 000 ₽ в месяц.

|

Сумма покупок по карте Visa Gold/ Visa Signature за месяц |

Сумма кешбэка по карте Visa Gold/ Visa Signature |

|---|---|

|

от 5 000 ₽ / от 15 000 ₽ |

3%/7% в категории максимальных трат и 1% на все остальное |

|

от 15 000 ₽ / от 75 000 ₽ |

5%/10% в категории максимальных трат и 1% на все остальное |

|

от 75 000 ₽ / от 150 000 ₽ |

10%/15% в категории максимальных трат и 1% на все остальное |

Категории, в которых может начисляться повышенный кешбэк

| Сфера деятельности | MCC-код |

|---|---|

| АЗС/Парковки | 5541, 5542, 7523 |

| Кафе, рестораны, бары, сети фаст-фуд | 5811, 5812, 5813, 5814 |

| Детские товары и развитие | 5641, 5945, 8211, 8299, 8351 |

| Одежда и обувь | 5611, 5621, 5631, 5651, 5661, 5691, 5699 |

| Кино и развлечения | 5816, 7829, 7832, 7841, 7922, 7929, 7932, 7933, 7991, 7993, 7994, 7996, 7998, 7999 |

| Фитнес и спортивные товары | 5655, 5940, 5941, 7941, 7911, 7997 |

| СПА, салоны красоты и косметика | 5977, 7230, 7297, 7298 |

| Медицинские услуги и аптеки | 5122, 5912, 5976, 8011, 8021, 8031, 8042, 8049, 8050, 8071, 8062, 8099 |

| Дом, дача и бытовая техника | 5039, 5065, 5072, 5074, 5198, 5200, 5211, 5231, 5251, 5261, 5712, 5713, 5714, 5718, 5719, 5722, 5732, 5946 |

Если максимальная сумма ваших покупок приходится на категорию, которой нет в списке (например, продукты), повышенный кешбэк начислится на следующую по сумме расходов категорию.

Ограничения предельной величины базы для расчета бонусных баллов и категории торгово-сервисных предприятий с указанием МСС-кодов, операции в которых не включаются в расчет вознаграждения и общей суммы покупок, указаны в Программе лояльности Банка ГПБ (АО) по начислению кешбэк

Условия начисления миль

Один раз в месяц вы можете сменить программу лояльности и копить мили вместо кешбэка и наоборот, для этого нужно обратиться в офис банка. Накопленные мили/кешбэк при этом не сгорают. Максимальный размер бонусных миль по карте Visa Gold/Visa Signature – 3000/30 000 в месяц.

|

Сумма покупок по карте Visa Gold/ Visa Signature за месяц |

Сумма кешбэка по карте Visa Gold/ Visa Signature |

|---|---|

|

от 5 000 до 15 000 ₽/ от 15 000 до 75 000 ₽ |

1 миля/3 мили за каждые 100 ₽ |

|

от 15 000 до 75 000 ₽/ от 75 000 до 150 000 ₽ |

2 мили/4 мили за каждые 100 ₽ |

|

от 75 000 ₽/ от 150 000 ₽ |

4 мили/5 миль за каждые 100 ₽ |

|

дополнительно за покупки на «Газпромбанк – Travel» |

6 миль за каждые 100 ₽ за бронь отеля 2 мили за каждые 100 ₽ за покупку авиабилетов 5 миль за каждые 100 ₽ за покупку ж/д билетов 4 мили за каждые 100 ₽ за бронирование автомобиля |

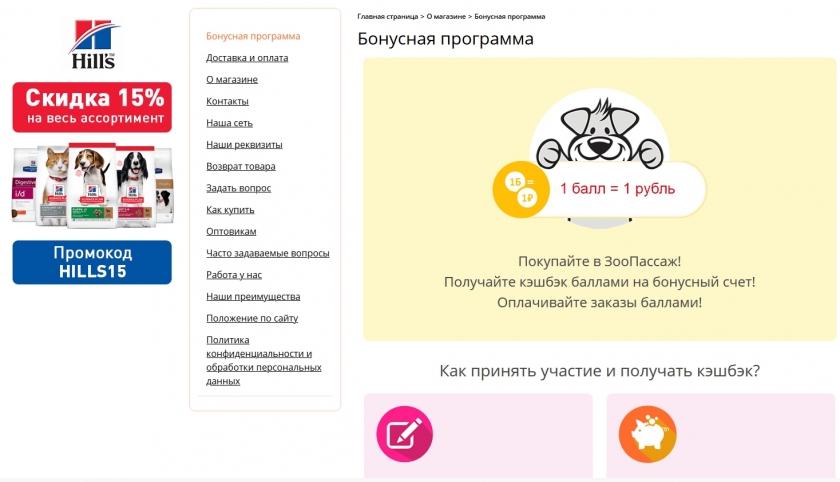

1 миля = 1 рубль. Проверить свой бонусный счет и потратить мили можно на сайте gazprombank.onetwotrip.com

Проверить свой бонусный счет и потратить мили можно на сайте gazprombank.onetwotrip.com

Ограничения предельной величины базы для расчета миль и категории торгово-сервисных предприятий с указанием МСС-кодов, операции в которых не включаются в расчет бонусных/акционных миль, указаны в Программе «Газпромбанк – Travel».

Самая выгодная карта по версии Frank Banking Reward Award (Фрэнк Бэнкин Реворд Эворд) 2019 в номинациях «Самая выгодная дебетовая карта с cashback в премиальном сегменте» и «Самая выгодная карта для путешественников премиального сегмента» (frankrg.com).

Часто задаваемые вопросы и ответы

Что такое «кэшбэк»?

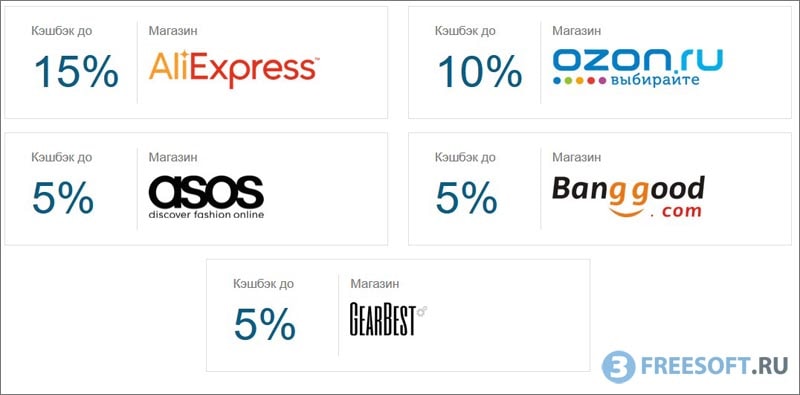

Кэшбэк — это вознаграждение за покупки, которое наш сервис выплачивает вам, за то, что вы совершаете покупки по правилам в представленных у нас на сайте магазинах.

Давно используется в банковской сфере (кэшбэк с покупок по кредитным карточкам) и относительно недавно в Интернет-торговле (узнать больше на Википедии).

Давно используется в банковской сфере (кэшбэк с покупок по кредитным карточкам) и относительно недавно в Интернет-торговле (узнать больше на Википедии).Получать кэшбэк — это значит получать назад вознаграждение от части потраченных в магазине денег — фиксированную сумму или какой-то процент от стоимости.

Откуда берётся кэшбэк?

Кэшбэк — это наша комиссия за ваши покупки. Кэшбэк — наш заработок (получаемый благодаря партнерским соглашениям с магазинами), который мы с радостью передаём вам, если вы правильно совершаете покупки и не нарушаете условия нашего сервиса.

ру, которые работают по тому же принципу, но возвращают своим пользователям вместо денег какие-то мизерные, в процентном соотношении, баллы. Надеемся, что эти сервисы с нашей (и вашей!) помощью в ближайшее время почувствуют себя мамонтами в своем не самом щедром предложении.

ру, которые работают по тому же принципу, но возвращают своим пользователям вместо денег какие-то мизерные, в процентном соотношении, баллы. Надеемся, что эти сервисы с нашей (и вашей!) помощью в ближайшее время почувствуют себя мамонтами в своем не самом щедром предложении.Кэшбэк с покупок — значит покупать в этих магазинах дороже?

Это большое заблуждение, поскольку все цены у магазина остаются точно такими, как если бы вы просто зашли туда и совершали покупку, даже не ведая, что за неё можно получить кэшбэк. Кэшбэк уже заложен в рекламный бюджет магазина. Это те деньги, которые магазины тратят на маркетинг, рекламу в Интернете. Наш сервис дает вам возможность быть и покупателем — тем на кого направлена реклама магазина и, одновременно, получателем расходов на эту рекламу. Магазины выплачивают нам рекламную комиссию за ваши покупки — мы передаем её вам. В этом и состоит вся элегантность идеи кэшбэк-сервиса.

Как правильно делать покупки, чтобы получить кэшбэк?

Все свои покупки вы совершаете как обычно. Все, что нужно сделать для того, чтобы получить кэшбэк — это перейти на сайт магазина через Cashback.ru используя кнопку «Получить кэшбэк» и после этого оформить покупку. Но, обратите внимание — добавлять товар в корзину обычно требуется уже после перехода. После того как заказ оформлен, на сайте магазина срабатывает программа, которая отслеживает кэшбэк и через нашего технологического партнера (партнерскую сеть) передает нам информацию о сумме заказа и сумме комиссии. Мы зачисляем её на ваш счет как кэшбэк!

Все, что нужно сделать для того, чтобы получить кэшбэк — это перейти на сайт магазина через Cashback.ru используя кнопку «Получить кэшбэк» и после этого оформить покупку. Но, обратите внимание — добавлять товар в корзину обычно требуется уже после перехода. После того как заказ оформлен, на сайте магазина срабатывает программа, которая отслеживает кэшбэк и через нашего технологического партнера (партнерскую сеть) передает нам информацию о сумме заказа и сумме комиссии. Мы зачисляем её на ваш счет как кэшбэк!

Вы можете оплатить покупку как в онлайн так и наличными сразу или при получении заказа. Кэшбэк должен отследиться спустя некоторое время после того как система магазина обработает ваш заказ. Кэшбэк будет находиться в статусе «ожидания», пока магазин сможет подтвердить, что заказ оплачен, успешно получен и не подлежит возврату.

Как правило, скорость с которой информация о покупках поступает к нам от магазинов составляет менее часа, но точное время может зависеть от конкретного магазина. Более подробную информацию вы найдете на странице каждого магазина внизу правой колонки. Заметьте, что если обычно мы получаем уведомления о покупках от какого-то магазина за несколько минут или час, иногда уведомления от этого же магазина могут быть задержаны на период до нескольких дней. Не стоит беспокоиться. В течение 7 дней все совершенные покупки должны быть полностью отслежены и отображаться на вашем счету на Cashback.ru.

Более подробную информацию вы найдете на странице каждого магазина внизу правой колонки. Заметьте, что если обычно мы получаем уведомления о покупках от какого-то магазина за несколько минут или час, иногда уведомления от этого же магазина могут быть задержаны на период до нескольких дней. Не стоит беспокоиться. В течение 7 дней все совершенные покупки должны быть полностью отслежены и отображаться на вашем счету на Cashback.ru.

После того как магазин изменил статус отслеженной покупки на подтвержденную (указывая на то, что кэшбэк будет выплачен), вы и мы (с не меньшим нетерпением) начинаем ожидать фактической оплаты. Обычно магазины выплачивают комиссию каждую неделю, иногда раз в месяц — как правило это зависит от самого магазина. С нашей стороны задержек как таковых не существует — кэшбэк получит статус «доступен и готов к выплате» в тот же день, когда платеж от магазина придет на наш счет. В среднем время от покупки до доступного к снятию кэшбэка на вашем счету, составляет около 6-8 недель. Некоторые магазины выплачивают кэшбэк намного быстрее. Например, кэшбэк от Ozon.ru может быть на вашем доступном балансе уже через 2 недели.

Некоторые магазины выплачивают кэшбэк намного быстрее. Например, кэшбэк от Ozon.ru может быть на вашем доступном балансе уже через 2 недели.

Мы предлагаем удобное снятие кэшбэка на кредитные карты Visa/Mastercard (достаточно указать номер карты) или через множество электронных платежных систем, таких как Webmoney, QIWI, Yandex.Деньги, Paypal и даже Bitcoin. В скором времени мы добавим возможность снимать кэшбэк на мобильные телефоны.

Получая кэшбэк вы получаете назад часть своих собственных денег, на которые вы, вероятно, уже уплатили налоги ранее. Кэшбэк в этом смысле не является вашей прибылью, а только лишь скидкой, получаемой с небольшой задержкой. Министерство финансов РФ согласно с такими доводами.

На удивление — да! В большинстве магазинов, где вы любите делать покупки каждый день, теперь, зная о нашем сервисе, вы сможете их делать умнее и дешевле. Чтобы посмотреть весь список магазинов, выберите «Каталог А-Я» в меню «Все магазины» или используйте форму поиска по названию и/или сайту.

Трэкинг, или отслеживание кэшбэка, это достаточно сложная цепочка, в которой задействовано сразу несколько звеньев. Вам, как началу этой цепочки, самое главное убедиться, что ваш браузер (Internet Explorer, Google Chrome и т.д.) не блокирует cookies с рекламных сайтов. Cookies — это небольшие текстовые файлы, которые сайты сохраняют на вашем компьютере для разнообразных вспомогательных целей, в том числе и для отслеживания кэшбэка. Если у вас установлен какой-либо блокировщик рекламы, например, такой как Adblock, вам обязательно нужно отключить его при использовании Cashback.ru. Покупки пользователей, которые целенаправленно блокируют рекламу в Интернет не могут быть отслежены и кэшбэк не будет получен.

Также существуют другие, в основном технические аспекты, по которым кэшбэк может не отследиться, как, например, ошибки в работе кода отслеживания покупки на сайте магазина или нестабильное Интернет соединение покупателя. К счастью, такое случается крайне редко!

Пожалуйста, никогда не совершайте покупку руководствуясь суммой обещанного кэшбэка! Всегда относитесь к кэшбэку как к бонусу за покупку, поскольку — несмотря на то, что мы всегда прикладываем максимум усилий для получения комиссии от магазинов — кэшбэк не может быть гарантирован.

Для того, чтобы максимально увеличить шансы на правильное отслеживание вашей покупки, убедитесь что:

1. Вы делаете покупку непосредственно после перехода на сайт магазина через Cashback.ru.

(если вы перешли на сайт магазина, посмотрели на товар, добавили/убрали его из корзины, закрыли сайт магазина, ушли обедать, вернулись на след. день и завершили покупку, то существует большая вероятность, что такая покупка не будет отслежена!)

2. Вы не открываете какие-либо другие сайты с купонами, скидками, кэшбэком после перехода на сайт магазина через Cashback.ru и до того как ваш заказ будет полностью оформлен.

3. Вы не используете в своем заказе промокоды и купоны скидки, которые на момент заказа не опубликованы у нас на сайте. Внимание: коды, которые магазин присылает вам в рассылках скорее всего отменят возможность получить кэшбэк. Используйте на свой страх и риск.

4. Вы не используете в заказе карты лояльности и/или получаете баллы бонусных программ (Много. ру, Малина, Кукуруза, Сбербанк «Спасибо», Тиньков и подобных). Кэшбэк не может выплачиваться вместе с другими сторонними бонусными баллами и скидками! Накопительные баллы и бонусы от самих магазинов обычно не влияют на возможность получить кэшбэк, но мы не гарантируем зачисление, если они используются.

ру, Малина, Кукуруза, Сбербанк «Спасибо», Тиньков и подобных). Кэшбэк не может выплачиваться вместе с другими сторонними бонусными баллами и скидками! Накопительные баллы и бонусы от самих магазинов обычно не влияют на возможность получить кэшбэк, но мы не гарантируем зачисление, если они используются.

5. Ваш заказ оформлен полностью в онлайн, без телефонных звонков из/в магазин и помощи ассистента в процессе заказа (часто бывает при выборе режима покупки «1-клик»). Оплатить оформленный в Интернет заказ можно при получении.

6. Если сайт магазина уже был открыт у вас в другом окне и/или если вы уже добавили покупки в корзину — вам необходимо очистить корзину, закрыть сайт и заново повторить выбор покупки после перехода через Cashback.ru.

7. После того как вы сделали заказ, не спешите закрывать страницу подтверждения, оставьте ее открытой еще несколько минут. В случае особо крупных покупок, сохраните копию экрана/страницы себе на диск и не удаляйте до того, пока кэшбэк правильно отследиться у вас на счету. В случае потерянного кэшбэка, эта сохраненная информация может оказаться полезной для подтверждения заказа.

В случае потерянного кэшбэка, эта сохраненная информация может оказаться полезной для подтверждения заказа.

8. Покупки с мобильных устройств имеют привычку теряться чаще, чем покупки с компьютера. Если вы покупаете с телефона или планшета, мы рекомендуем по возможности пересесть за компьютер. Некоторые магазины выдают облегченную версию своего сайта мобильным пользователям и эта версия, к сожалению, не всегда содержит код для отслеживания кэшбэка. Мы стараемся предупреждать пользователей о таких магазинах при попытке перехода с мобильных устройств.

9. На вашем компьютере (в используемом браузере) не установлены расширения для браузера, которые могут блокировать аттрибуцию комиссии от магазина в нашу пользу. Такими расширениями могут быть toolbar’ы/addon’ы от других кэшбэк-сервисов или даже некоторые на вид безобидные расширения. Например, нам попадались расширения (например — AliExpress Tools), которые обещали делать более удобным процесс покупок на Aliexpress и в то же время тайком присваивали себе весь кэшбэк за этих пользователей. Так же, VPN/TOR/Proxy/Socks расширения и режимы анонимного просмотра часто мешают правильному отслеживанию кэшбэка.

Так же, VPN/TOR/Proxy/Socks расширения и режимы анонимного просмотра часто мешают правильному отслеживанию кэшбэка.

10. Совершая покупку, вы (и ваш IP адрес) находитесь в стране, которая обслуживается магазином. Например, кэшбэк за покупки в российском магазине Юлмарт не предусмотрен, если на момент заказа покупатель не находится в России. В других магазинах могут быть подобные ограничения.

11. Если у вас часто теряется кэшбэк, используйте для всех покупок с кэшбэком отдельный, «чистый» браузер (Firefox, Chrome, Opera) без каких-либо персональных настроек и дополнений/расширений.

Информация о покупке и вашем кэшбэке, которая была правильно отслежена и передана нам магазином, на первом этапе это всего лишь — информация. Фактически, деньги (то есть наша комиссия или ваш кэшбэк) выплачивается магазином только тогда, когда ваша покупка была полностью подтверждена и не подлежит возврату.

Поскольку многие магазины обязаны принимать возврат покупок в течение определенного срока (обычно 30 дней), кэшбэк будет находиться в «неподтвержденном статусе» до истечения этого времени. Как только сотрудники магазина смогут проверить этот заказ, определив, что заказ не вернули и это уже окончательно — статус кэшбэка будет изменен на «подтвержденный». (Так же, например, резервация отелей становится подтвержденной только после того как вы фактически провели в отеле весь срок пребывания и успешно сделали check-out). Заказ будет отклонен магазином, если вы вернули покупку или не учли какое-либо из условий, на которых магазин согласился выплачивать нам комиссию. С этими условиями можно ознакомиться в разделе «Важно — о покупках» на индивидуальной странице каждого из магазинов.

Как только сотрудники магазина смогут проверить этот заказ, определив, что заказ не вернули и это уже окончательно — статус кэшбэка будет изменен на «подтвержденный». (Так же, например, резервация отелей становится подтвержденной только после того как вы фактически провели в отеле весь срок пребывания и успешно сделали check-out). Заказ будет отклонен магазином, если вы вернули покупку или не учли какое-либо из условий, на которых магазин согласился выплачивать нам комиссию. С этими условиями можно ознакомиться в разделе «Важно — о покупках» на индивидуальной странице каждого из магазинов.

Использование неопубликованного у нас или на сайте магазина промокода (кода скидки) является самой частой причиной, из-за которой магазин отклоняет отслеженный кэшбэк. Пожалуйста, имейте это ввиду при совершении покупки и если у вас есть какой-то свой промокод и вы решите его использовать, будьте готовы к тому, что кэшбэк может быть отклонен.

Как показывает практика, существует небольшой процент покупок, информация о которых может быть потеряна магазином или нашим технологическим партнером после успешного заказа. К сожалению, технология отслеживания кэшбэка не безупречна. Мы приложим максимум усилий, чтобы помочь вашей покупке, которая удовлетворяла всем условиям, быть найденной и оплаченной. Если кэшбэк был отклонен магазином по ошибке и у вас есть подтверждение оплаты, которое мы сможем предоставить магазину как доказательство покупки, мы свяжемся с магазином с заявкой на апелляцию отклоненной суммы. Для подлинных покупок, большинство магазинов готово идти нам на встречу и по запросу осуществлять поиск и подтверждение кэшбэка. К сожалению, существует процент магазинов, которые не очень охотно, а то и вовсе не готовы заниматься поиском и зачислением транзакций, которые не отследились автоматически. Мы будем отображать статистику о каждом магазине, которая включает процент неотслеженных транзакций и процент успешно выплаченных в результате поданных заявок. Таким образом, вы сможете принять информированное решение о покупках в каждом конкретном магазине. Для того, чтобы подать заявку на поиск неотслеженного кэшбэка или на некорректно отклоненный кэшбэк, пожалуйста, используйте соответствующий пункт в разделе «Вопрос о вашей покупке».

К сожалению, технология отслеживания кэшбэка не безупречна. Мы приложим максимум усилий, чтобы помочь вашей покупке, которая удовлетворяла всем условиям, быть найденной и оплаченной. Если кэшбэк был отклонен магазином по ошибке и у вас есть подтверждение оплаты, которое мы сможем предоставить магазину как доказательство покупки, мы свяжемся с магазином с заявкой на апелляцию отклоненной суммы. Для подлинных покупок, большинство магазинов готово идти нам на встречу и по запросу осуществлять поиск и подтверждение кэшбэка. К сожалению, существует процент магазинов, которые не очень охотно, а то и вовсе не готовы заниматься поиском и зачислением транзакций, которые не отследились автоматически. Мы будем отображать статистику о каждом магазине, которая включает процент неотслеженных транзакций и процент успешно выплаченных в результате поданных заявок. Таким образом, вы сможете принять информированное решение о покупках в каждом конкретном магазине. Для того, чтобы подать заявку на поиск неотслеженного кэшбэка или на некорректно отклоненный кэшбэк, пожалуйста, используйте соответствующий пункт в разделе «Вопрос о вашей покупке».

Это значит что всю сумму, которую магазины должны выплатить нам за рекламу и привлечение вас совершить покупку, мы до копейки отдаём вам. Большинство других кэшбэк-сайтов отдают вам только 50-80%. Поэтому наши тарифы, как правило, в два раза выше.

Да, это правда. Но не подумайте, что это такой хитрый обман, что мы благотворительная организация или, оставшийся вариант — наши создатели сошли с ума. Нет, конечно же, нам нужно каким-то образом окупать работу этого сайта и его обслуживающего персонала. В настоящий момент, мы зарабатываем на сервисном сборе (удерживая раз в году €5 у тех пользователей, кому мы помогли сэкономить свыше 30 евро за текущий год использования сервиса), а также на дополнительной рекламе и бонусах, которые магазины иногда передают нам при достижении определенных оборотов. По сравнению с «народными» кэшбэк-сервисами оставляющими себе от 30 до 50% вашего кэшбэка, мы обходимся скромным заработком и не тратим ваших средств на рекламу. Богатый опыт, экономный подход к работе и максимальная автоматизация позволяет нам оставаться самым щедрым кэшбэком Рунета и, в то же время, предоставлять первоклассный сервис, следуя своей миссии — создавать максимальную экономию онлайн покупок для наших пользователей.

Богатый опыт, экономный подход к работе и максимальная автоматизация позволяет нам оставаться самым щедрым кэшбэком Рунета и, в то же время, предоставлять первоклассный сервис, следуя своей миссии — создавать максимальную экономию онлайн покупок для наших пользователей.

Мы делаем всё возможное, чтобы выполнить эту миссию и преуспеть в своём деле. Спасибо за вашу поддержку и что цените это!

Для магазинов, нахождение в нашем каталоге является очень хорошей рекламой. Будучи популярным ресурсом, наш сайт посещают десятки тысяч пользователей серьезно настроенных на шоппинг. Магазины, выступающие в роли рекламодателей, очень заинтересованы в том, чтобы пользователи узнавали и не забывали, наоборот — чаще помнили о них (повышение лояльности). Каждый магазин имеет свой бюджет на онлайн-рекламу и эти средства расходуются различными способами. Если для магазина достигается требуемый результат, ему абсолютно не важно, кто является конечным получателем его рекламных расходов — мы (как рекламная площадка) или вы (как непосредственный покупатель).

что это такое кэшбэк, возврат денег по системе в 2021 году

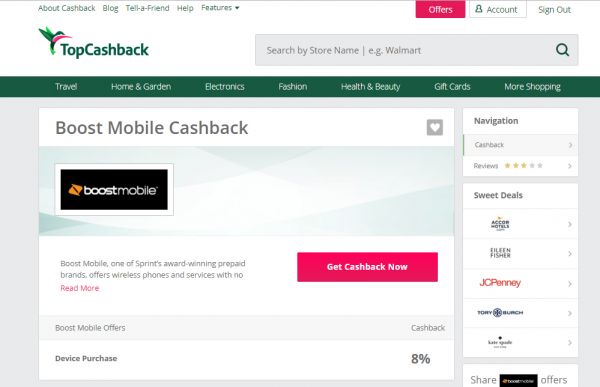

Экономим на покупках: кэшбэк при покупках он-лайн в американских магазинах

Наверняка вы уже встречали термин «кэшбэк» в интернете или в рекламе банковских продуктов.

Давайте попробуем разобраться, что это за термин cashback? Обратимся к Википедии:

Кэшбэк (от англ. cashback или амер. cash back — возврат наличных денег) — термин, который используется в сферах интернет-торговли, банковского дела и игорного бизнеса в качестве обозначения разновидности бонусной программы для привлечения клиентов и повышения их лояльности.

Кэшбэк не является ни одним из вариантов скидочных или купонных акций, дисконтных программ или рибейтов, всевозможных распродаж и пр.

В интернет-торговле термин «кэшбэк» применяется как обозначение возврата части стоимости покупки на личный счет покупателя (cashback-карту).

Именно об этом варианте и пойдет речь.

Принцип действия Cash-Back сайтовCash-Back сайт получает комиссию из интернет-магазинов в том случае, если клиент, сделавший покупку, зашёл в этот магазин по специальной ссылке. Соответственно, чтобы заинтересовать покупателя делать покупку именно таким путём, Cash-Back сайт платит этому самому покупателю некий процент возврата. В зависимости от магазина, это может быть от 3 до 20%.

Соответственно, чтобы заинтересовать покупателя делать покупку именно таким путём, Cash-Back сайт платит этому самому покупателю некий процент возврата. В зависимости от магазина, это может быть от 3 до 20%.

При такой схеме получаются в выигрыше все — магазин получил клиента, Cash-Back сайт получил за клиента деньги, клиент получил свой % от Cash-Back сайта.

У тех, кто шопится на зарубежных сайтах регулярно, набегают довольно приличные суммы, которые опять же можно потратить на покупки 🙂

Список кэшбэк порталов, которые работают с американскими интернет- магазинами:

- www.ebates.com

- www.mrrebates.com

- www.couponcactus.com

- www.bigcrumbs.com

- www.extrabux.com

- www.cashbaq.com

- www.shopathome.com

- www.fatwallet.com

На каждом портале процент возврата для отдельного магазина разный, поэтому для супер экономных и не ленивых граждан я предлагаю таблицу, в которой можно выбрать тот кэшбэк сайт, который предлагает наиболее высокий процент возврата.

Мы же зарегистрировалась только на mrrebates.com и попробуем провести по нему небольшой тест-драйв.

Заходим на сайт и регистрируемся. Для этого жмем на ссылку Join Now, или Register которая выделена на скриншоте ниже:

Регистрация очень простая и много времени у вас не займет. Необходимо ввести свой и-мейл, пароль и платежный адрес, куда будут отправляться чеки. Если вы пока не знаете, по какому адресу их отправлять, можно ввести произвольную информацию и потом ее заменить. После заполнения всех полей жмем кнопку Register.

После регистрации сайт предлагает уведомить о его существовании у вас друзей и получить до 20% комиссионных с каждой покупки, которую совершает ваш друг. Необходимо просто ввести email.

Перейдя на My Account мы попадаем в Личный кабинет, где информации пока мало, но зато мы можем наблюдать, что на счету уже присутствуют бонусные 5 долларов, подаренные сайтом за регистрацию. На этой же странице вы сможете отслеживать выплаченные вам суммы, а также статистику покупок и переходов по ссылкам MrRebates.

Отдельно хочу остановиться на рубрике Купоны на скидки

Т.е. помимо того, что вы получите процент за покупку, вы также можете воспользоваться специальным предложением от выбранного магазина. Это те же акции и распродажи, как в обычных магазинах. В основном купоны имеют ограниченный срок действия по времени, но часто обновляются. Поэтому почаще проверяйте наличие свежих купонов для любимого магазина.

Совершение первой покупкиПосле регистрации можно приступать к покупкам. Давайте попробуем сделать покупку в популярном магазине 6pm.com. Итак, заходим на сайт, и в графе поиск ищем интересующий вас магазин, находим и кликаем на него. На странице, посвященной конкретному магазину, вы, помимо ссылки на сам сайт магазина, сможете найти свежие купоны, которые отбираются сотрудниками mrrebates и постоянно поддерживаются в актуальном состоянии. И самое главное- это процент, который вы получите после совершения покупки. В данном случае 5%. Теперь по прямой ссылке мы переходим непосредственно на сайт магазина и совершаем покупку.

Теперь по прямой ссылке мы переходим непосредственно на сайт магазина и совершаем покупку.

После оплаты в течение нескольких дней вам придет письмо с MrRebates о том, что ваш заказ одобрен и прошло зачисление 5%, но чтобы не дожидаться письма, вы сами можете проконтролировать процесс начисления процентов самостоятельно. После покупки в вашем аккаунте появится таблица с датой покупки, номером заказа, названием магазина и процентом возврата.

После совершения некоторого количества покупок, данные в вашем личном кабинете будут выглядеть по-другому. Я покажу страницу уже долго живущего аккаунта, в котором уже есть как ожидаемые выплаты, так и выплаты, готовые к обналичиванию:

В верхней таблице приведены выплаты, которые еще не доступны к обналичиванию, т.к. не прошло 90 дней с момента их зачисления в категорию «ожидаемых выплат» (pending rebates).

Таблица в центре страницы — Available Rebates — содержит в себе те выплаты за заказы, которые уже можно вывести на счет своего посредника или любого другого лица.

У нас пустует только нижняя таблица — Payments — т.к с этого аккаунта еще ни разу не производились выплаты.

Вывод денежных средствТеперь, о самом главном: как же нам обналичить эти честно заработанные «непосильным» трудом деньги. Все выплаты в MrRebates сначала попадают в категорию «Pending» или «ожидаемые выплаты» и находятся там 90 дней, т.е только по истечении трех месяцев вы можете начинать выводить свои деньги. Почему так: в течение 90 дней вы можете вернуть товар или отменить покупку или вообще не получить товар, и долго разбираться с магазином, т.е аннулировать заказ, во всех этих случаях выплата вам не положена, т.к. заказ будет аннулирован.

По истечении 90 дней сумма перейдет в категорию «доступных выплат» (Available Rebates), однако, минимально необходимый баланс на счете доступных выплат для вывода средств должен составлять $10. Допустим, у вас денег больше, чем 10 долларов и препятствий нет, что делать дальше? Есть два варианта вывести деньги: чеком либо на счет PayPal.

Процесс оформления чека прост: нужно ввести почтовый адрес человека, на чье имя будет выписан чек, и нажать кнопку «Request Payment», после чего ваш запрос на вывод средств поступит в обработку.

Если же вам надо сделать вывод на счет PayPal, то схема даже упрощается. После перехода по ссылке «Request PayPal» вы увидите страницу, на которой вам всего-то надо будет ввести email, привязанный к PayPal аккаунту получателя средств, после чего также нажать на кнопку «Request Payment» . Все, запрос поступил в систему!

Одновременно с этим вам на почту поступит письмо, подтверждающее запрос на выплату накопленных средств.

Но не все так просто, как хотелось бы. Украинский Пейпел не принимает платежи, поэтому проще всего переводить деньги на своего посредника, с которым вы работаете в Америке. С чеками та же ситуация, но теперь сам сайт MrRebates не отправляет чеки в Украину, а только резидентам США, но это касается только сайта MrRebates, другие кэш порталы работают с Украиной.

Внимание: Вы не можете выбрать сумму вывода, всегда вся доступная сумма выводится полностью. Сам процесс выписки чека или платежа PayPal будет выполнен в начале месяца, следующего за месяцем запроса. Например, если запрос был сделан 2 мая, то чек (или перевод PayPal) будет выплачен в начале июня. Советуем заказывать выплаты в 20-х числах месяца, чтобы собрать все накопившиеся за месяц выплаты.

Р.S. Кэшбэк-порталы есть в России (http://clickandpay.ru/), в Великобритании (http://www.topcashback.co.uk/ , http://www.quidco.com/, http://www.cashback.co.uk/), а также в Китае ( http://www.tomtop.com/).

Кэшбэк: выгода или развод? Как банки заставляют нас тратить больше денег

Деньги, назад! Дебетовые или кредитные карты с кэшбэком все активнее продвигаются и входят в наш потребительский мир. Сегодня они в тренде. Из каждого утюга несется реклама, где банки соревнуются в величине кэшбэка и предлагают условия – одно заманчивее другого. Услуга становится все популярнее – вернуть процент от потраченного предлагают банки, магазины, интернет-сервисы.

Услуга становится все популярнее – вернуть процент от потраченного предлагают банки, магазины, интернет-сервисы.

А между тем часть клиентов еще видит в ней мошенничество, или «развод». И опасения людей порой оправданны, потому что когда начинаешь подробнее вникать в условия этого сервиса, то не все так просто.

Само понятие «кэшбэк» означает возврат части тех средств, которые вы потратили со своей банковской карточки – в прямом смысле это слово переводится как «деньги назад».

Появилась услуга в США, по данным «Форбс», еще в 80-е годы прошлого века, в Россию пришла чуть позже.

Как работаетНа первый взгляд все кажется очень простым. Вы совершаете покупки в магазинах, кафе и ресторанах, покупаете бытовую технику, детскую одежду, путешествуете. Если вы расплачиваетесь за эти услуги банковской карточкой и она представлена как карта с кэшбэком, то часть потраченных вами средств регулярно возвращается вам на карту.

Условия прописываются банком в договоре при оформлении этой карты.

Мы порой очень радуемся такому повороту событий, как дети, получившие погремушку. Конечно, часть потребителей задумывается: а за чей счет «банкет»?

Механизм начисления следующий. У банка есть компании-партнеры: магазины, рестораны, аэропорты, сеть АЗС. Стремясь расширить приток клиентов, торговые марки перечисляют процент от вашей покупки банку, который выпустил вашу пластиковую карточку. А спустя месяц кредитное учреждение переводит на ваш бонусный или обычный счет накопившиеся баллы cashback.

Компаниям выгодно – у них растут продажи. Банкам тоже – они в любом случае расширяют спектр своих услуг, в том числе и с дополнительными платными опциями.

Клиенты вроде бы тоже рады – получается, что товар или услугу ты приобретаешь дешевле, чем на это рассчитывал. О, как мы падки на это вечное: «Халява, приди!»

Банковские уловки и наши заблуждения Сегодня в среднем процент по кэшбэку в банках колеблется от 1,5 до 5%. Но ряд финансовых учреждений предлагает карточки с совсем уж головокружительными 20-30%.

Означает ли это, что с каждой покупки на вашу карту придет чуть ли не третья часть потраченных денег?

Читайте внимательнее условия договора. И когда вы начнете в это вникать, то ваш восторг немного спадет.

Например, кэшбэк может вам вернуться не в виде денег, а в виде баллов (что не одно и то же), которые вы можете потратить лишь при следующей покупке, да и то частично. Или в виде милей, которые вам не особо-то и нужны, потому что вы редко летаете на самолетах.

Или вы видите рекламу, что кэшбэк составляет 10%, но это относится только к определенным лояльным банку компаниям. Начинаете смотреть их список на сайте – а это товары премиум-класса, которые вы никогда не покупаете, да и сами компании работают в основном в столице. А региональных компанийпартнеров, продуктами и услугами которых вы пользуетесь, у банка-то и нет. И зачем вам такой кэшбэк?

Еще одна уловка: возврат денег возможен только при условии, что вы потратите определенную сумму на покупки. Вас заставляют тратить, тратить и тратить… Не исключено, что вы уже готовы накупить разного барахла от этих самых банковских партнеров, лишь бы получить этот чертов кэшбэк!

Вас заставляют тратить, тратить и тратить… Не исключено, что вы уже готовы накупить разного барахла от этих самых банковских партнеров, лишь бы получить этот чертов кэшбэк!

Или банк может выставить еще одно условие: у вас должен быть на счете определенный несгораемый остаток, а снимете своих денег больше положенного – никакого вам кэшбэка!

Примечательно, что об этих тонкостях мы уже узнаем либо из личных бесед с менеджером банка, либо из внимательного прочтения договора, либо на банковских форумах, когда выбираем карту и собираем по этой услуге информацию. Но никак не на официальных сайтах учреждений, где рекламируются карты с кэшбэком. Тебе на сайте предлагают вернуть за покупки 15%, а начинаешь вчитываться в договор или узнавать подробности, то в реальности – не больше 1-1,5%.

Банк может в одностороннем порядке снизить процент возврата средств – и об этом тоже должно быть прописано в договоре.

Еще нюанс: анализируя различные предложения, мы обнаружили, что в некоторых банках годовое обслуживание карты может «отбивать» высокий кэшбэк. Вот и ищите, кому выгодно…

Вот и ищите, кому выгодно…

Не ведитесь на высокий процент, а подумайте, на что вы тратите средства. Если на развлечения, кафе и рестораны, то выбирайте такую карту, которая бы давала вам высокий процент именно по этим услугам. Если много ездите – ищите высокий процент возврата средств по АЗС, сэкономите на расходах по бензину. Готовитесь к путешествию? Тогда обращайте внимание на кэшбэки с милями, которые сможете потратить при покупке авиабилетов.

[[gallery_1]]

Банки расширяют спектр услуг: предлагают карты с кэшбэком для детей и пенсионеров. Предложения очень интересные, но там тоже есть ряд нюансов, в которых нужно дополнительно разбираться.

Помните: «Из всего можно извлечь выгоду, если делать это с умом».

Читайте новости там, где удобно: Twitter, Fb , Vk, Оk, Яндекс.Дзен.

Как работают кредитные карты Cash Back?

Если вы похожи на меня, и список покупок на праздничный сезон 2020 года увеличивается с каждым днем, вы, возможно, задаетесь вопросом о тех кредитных картах с возвратом денег, о которых все, кажется, говорят, а у вас, похоже, нет.

Ага: делайте покупки с помощью кредитной карты и получайте больше наличных на свой счет.

Звучит слишком хорошо, чтобы быть правдой, правда?

Кредитная карта с возвратом денежных средств или бонусная карта могут быть отличным активом, но важно выбрать правильный.Мы собрали некоторые факты о том, как на самом деле работают кредитные карты с возвратом денег.

Что такое кредитная карта с возвратом денежных средств?

Кредитные карты с возвратом денежных средств возвращают определенный процент ваших расходов (аналогично скидке). Типичная ставка составляет от 1 до 2% для покупок.

Например, если по карте ставка кэшбэка составляет 1%, вы будете зарабатывать 0,01 доллара за каждый потраченный доллар и 10 долларов за каждую потраченную тысячу долларов.

Это популярный тип бонусных кредитных карт. Более половины компаний, предлагающих бонусные кредитные карты, будут иметь возможность возврата денег.

Различные карты имеют разные преимущества, о которых мы расскажем ниже. Хорошая карта может помочь вам покрыть расходы, создать кредит или даже увеличить свои сбережения.

Хорошая карта может помочь вам покрыть расходы, создать кредит или даже увеличить свои сбережения.

Как работают карты возврата денег?

Регистрация

Прежде чем выбрать карту и начать процесс регистрации, вы должны иметь хорошее представление о своих привычках тратить. Карты возврата денег часто разрабатываются с учетом определенных типов плательщиков. Некоторые карты, например, возвращают вам деньги, когда вы путешествуете.Другие вознаграждают вас за покупки в определенных магазинах. Карта подойдет вам лучше всего, если ее структура вознаграждения соответствует вашей привычке к покупкам.

Как только вы будете готовы получить карту, подписывайтесь только на те, которые, по вашему мнению, вы будете использовать постоянно. Отправка нескольких заявок на получение карт может показаться хорошей идеей, но это может повредить вашему кредитному рейтингу.

Говоря о кредитных рейтингах, карты возврата денег обычно идут с требованием кредитного рейтинга. Многие карты требуют высокого балла.

Многие карты требуют высокого балла.

иногда дают бонусы после вашего утверждения.Денежный бонус за вход в систему — это обычная привилегия, но обязательно прочтите мелкий шрифт. Возможно, вам придется потратить определенную сумму в течение определенного периода времени, чтобы получить бонус. Например, Chase Freedom Flex℠ дает бонус кэшбэка в размере 200 долларов — если вы потратите 500 долларов в первые три месяца с момента открытия счета. Если вы не планировали тратить эту сумму в противном случае, бонусы могут обойтись вам дороже, чем вы сэкономили!

Лучше всего выбрать карту с меньшим бонусом за регистрацию, но с более высокой постоянной процентной ставкой вознаграждения за возврат.

Годовая процентная ставка (APR)

Одна из самых важных вещей, которые нужно понять о кредитной карте с возвратом денежных средств, — это то, как работает ее годовая процентная ставка или годовая процентная ставка.

Этот расчет будет аналогичен процентной ставке по любой другой кредитной карте. Годовая процентная ставка — это годовая или годовая процентная ставка по вашей карте. Если вы сможете оплачивать остаток в полном объеме и своевременно каждый месяц, вам не придется платить проценты — это именно то, что вам следует делать.

Годовая процентная ставка — это годовая или годовая процентная ставка по вашей карте. Если вы сможете оплачивать остаток в полном объеме и своевременно каждый месяц, вам не придется платить проценты — это именно то, что вам следует делать.

Две вещи могут поднять вашу процентную ставку по кредитной карте с возвратом денежных средств: высокая годовая процентная ставка по карте для начала и привычка держать баланс (не платить полностью) каждый месяц.В зависимости от баланса и годовой процентной ставки процентная ставка может возрасти настолько, что аннулирует любые денежные вознаграждения.

И карты возврата денег с лучшими программами вознаграждений обычно — но не всегда! — имеют годовой доход выше среднего. Карты могут предлагать низкую начальную годовую ставку при регистрации. После истечения срока вступления текущая ставка становится примерно в диапазоне 15% — 25%.

Вы получите максимальную выгоду от кредитной карты с возвратом денежных средств, если планируете не выплачивать свой остаток.

Комиссии

Многие карты имеют годовую плату в размере от 50 до 100 долларов в год только для обслуживания карты.Однако карты с высокой оплатой, как правило, предлагают более крупное денежное вознаграждение за покупки. Чтобы узнать, стоит ли комиссия, рассчитайте, сколько вы готовы потратить и сколько денег вернете. Сумма окупаемости может быть достаточно высокой, чтобы компенсировать комиссию (например, если вы регулярно посещаете продуктовый магазин и делаете покупки для семьи, вы потратите много). В противном случае ищите карту с низкой годовой оплатой или без нее.

Комиссия за просрочку платежа также может накапливаться и аннулировать ваши награды. Если ваша карта поставляется с высокими сборами за просрочку платежа, обязательно обновляйте платежи.

Еще одна комиссия, на которую следует обратить внимание, — это комиссия за зарубежную транзакцию. Его легко пропустить. Но он срабатывает, если вы путешествуете за границу или делаете покупки в Интернете на международном сайте. Ищите карты с низкой комиссией за международные транзакции или без комиссии, если вы думаете, что будете тратить наличные за границей.

Ищите карты с низкой комиссией за международные транзакции или без комиссии, если вы думаете, что будете тратить наличные за границей.

Очки заработка

Переходя к бонусам — как получить кэшбэк?

Большинство карт позволяют зарабатывать «баллы», которые они конвертируют в сумму возврата денег. Но специфика каждой карты различна.Вот что вам следует знать.

- Заглушки. Карты часто имеют ограничение или «ограничение» на то, сколько очков вы можете заработать за месяц, квартал или год.

- Возврат денег и льготы «денежной стоимости». Вы можете столкнуться с картой, которая работает как карта возврата денег, но вместо этого предлагает возмещение, например подарочные карты в качестве вознаграждения. Эти карты хороши только в том случае, если вы думаете, что воспользуетесь возвратом средств.

- Больше кэшбэка за определенные покупки. Некоторые карты, например кредитная карта Capital One QuicksilverOne Cash Rewards, дают одинаковые вознаграждения независимо от того, что вы покупаете.

Другие, например Chase Freedom Unlimited®, дают вам дополнительные награды в определенных категориях. Например, с Chase Freedom Unlimited® вы будете получать кэшбэк в определенных категориях еще долго после того, как этот год закончится. С момента получения карты вы получите 5% кэшбэка за путешествия, забронированные с помощью Chase Ultimate Rewards®, 3% за покупки в ресторанах и аптеке, а затем 1,5% неограниченный возврат наличных за все остальные покупки. Мы обнаружили, что наиболее распространенными категориями ускоренного заработка являются, что неудивительно, предметы первой необходимости — бензин и продукты.Также популярны рестораны и аптеки. Другие включают отели, авиакомпании, парковки и коммунальные услуги.

Другие, например Chase Freedom Unlimited®, дают вам дополнительные награды в определенных категориях. Например, с Chase Freedom Unlimited® вы будете получать кэшбэк в определенных категориях еще долго после того, как этот год закончится. С момента получения карты вы получите 5% кэшбэка за путешествия, забронированные с помощью Chase Ultimate Rewards®, 3% за покупки в ресторанах и аптеке, а затем 1,5% неограниченный возврат наличных за все остальные покупки. Мы обнаружили, что наиболее распространенными категориями ускоренного заработка являются, что неудивительно, предметы первой необходимости — бензин и продукты.Также популярны рестораны и аптеки. Другие включают отели, авиакомпании, парковки и коммунальные услуги. - Вознаграждения по карте могут применяться только в определенных магазинах, заправочных станциях, ресторанах и т. Д. В идеале карта будет приносить вам кэшбэк в местах, где вы уже являетесь постоянным посетителем. Вы не тратите больше или иначе, чем в противном случае, но вы все равно получаете вознаграждение.

- Онлайн-регистрация. Это аспект кредитных карт с возвратом денег, о котором легко забыть.Чтобы получить ускоренные вознаграждения для определенных категорий, вам необходимо зарегистрировать карту онлайн. То же самое, если ваша карта предлагает специальные временные акции. Следите за любыми новыми наградами или промо-акциями, которые, по вашему мнению, вы будете использовать, и зарегистрируйтесь в срок. Это означает, что вам придется внимательно читать корреспонденцию от компании-эмитента кредитной карты!

Окупаемость

Кредитные карты с возвратом средств возвращают вам процент от потраченных средств. Для большинства карт эта процентная ставка составляет от 1 до 2%.Но с разнообразием карт возврата денег у вас есть много вариантов.

Вы можете столкнуться со следующими структурами окупаемости:

- Единая ставка. Карта с фиксированной ставкой дает вам одинаковый процент возврата денег независимо от того, сколько вы тратите или где вы их тратите.

- Различные ставки для разных категорий расходов. Некоторые карты предлагают «ускоренный» или более высокий процент вознаграждения за покупки в определенных категориях. Более высокая ставка часто составляет 5 или 6%. Может быть предел того, сколько вы можете зарабатывать в более высоких категориях в год.

- Чередование категорий для более высоких наград. Некоторые карты, такие как Chase Freedom Flex℠, «меняют» новые категории расходов / бонусов каждый квартал, чтобы клиенты могли заработать более высокую (5%) ставку возврата денег. Вы должны зарегистрироваться или активировать категорию, чтобы получить дополнительный кэшбэк, а максимальная сумма расходов составляет 1500 долларов.

- Карты с переменной ставкой — не всегда лучшее предложение. Если вы уже планируете покупать товары по более высокой цене, карты возврата денег могут привести к значительной экономии. Но если вы тратите деньги, которые обычно откладываете, чтобы заработать вознаграждение, карта может стоить больше, чем она приносит.

Не хотите отслеживать категории с более высоким вознаграждением? Найдите карту возврата денег с фиксированной ставкой.

Обменные баллы

Картыпредлагают различные способы «обналичить» ваши баллы после того, как вы их заработали. Сюда могут входить:

- Отправка чека по почте.

- Отправка прямого депозита на ваш банковский счет.

- Применение вознаграждений к остатку на кредитной карте.

- Дает вам подарочную карту для популярного магазина, такого как Amazon.

- Пожертвование на благотворительность по вашему выбору.

Большинство карт позволяют выбирать между двумя или более вариантами. Когда вы будете готовы к обналичиванию, перейдите на веб-сайт карты или позвоните в центр обслуживания клиентов.

Когда и как часто вы получаете кэшбэк? Это варьируется. Некоторые карты платят сразу. Другие платят, как только вы набираете минимальную сумму, например 20 долларов.

Может ли срок возврата вознаграждений истечь? Может быть. Перед тем, как поставить подпись на пунктирной линии, ознакомьтесь с политикой истечения срока действия или конфискации карты. Некоторые карты не имеют срока годности, что означает, что вы можете сохранять очки, пока карта остается активной.

Перед тем, как поставить подпись на пунктирной линии, ознакомьтесь с политикой истечения срока действия или конфискации карты. Некоторые карты не имеют срока годности, что означает, что вы можете сохранять очки, пока карта остается активной.

Другие карты требуют, чтобы вы обменяли баллы до истечения срока, обычно от одного до пяти лет. Если у ваших баллов есть срок годности, не забывайте обменивать их на регулярной основе — один раз в год или раз в полгода. Ваша карта может предлагать способ автоматического зачисления вознаграждений на ваш банковский счет, аналогичный прямому депозиту для получения зарплаты.

Погасите все свои баллы, прежде чем закрыть свою карту или перейти на другую карту. Вы можете сохранить активную карту возврата денег, не используя ее часто, но используйте ее не реже одного раза в квартал (три месяца), чтобы вознаграждения оставались в силе.

Вам следует подумать о кредитной карте с возвратом денежных средств, если…

- У вас хорошая кредитоспособность.

Вы можете получить карту с возвратом денег с неидеальным кредитным рейтингом. Но лучший кредит дает более выгодные сделки — более низкие процентные ставки и более высокие проценты окупаемости.

Вы можете получить карту с возвратом денег с неидеальным кредитным рейтингом. Но лучший кредит дает более выгодные сделки — более низкие процентные ставки и более высокие проценты окупаемости. - Вы можете оплачивать остаток ежемесячно. Если у вас уже есть эта привычка или вы хотите ее развить, регулярная оплата кредитной картой — лучший способ гарантировать максимальную выгоду. Карты с лучшими навыками также имеют самый высокий годовой доход.Когда вы остаетесь на балансе, вам не нужно беспокоиться о растущей процентной ставке — и вы все равно будете получать все бонусы.

- У вас предсказуемые привычки в расходах. Это не обязательно для кредитной карты с возвратом денежных средств, но это хороший способ максимизировать вознаграждение. Если вы получаете бензин на той же станции, делаете покупки в тех же магазинах или путешествуете, карта возврата денег, предлагающая более высокие ставки в этих категориях, может значительно сэкономить.

Некоторые кредитные карты с возвратом денежных средств при отбытии:

Что означает кэшбэк по кредитной карте?

Вознаграждение за возврат наличных по кредитной карте — это бонусы, предоставляемые клиентам кредитных карт, когда они используют свои карты для совершения покупок. Вознаграждение за возврат денежных средств может принимать форму долларов или баллов — баллы обычно можно обменять на онлайн-рынке, управляемом эмитентом карты.

Вознаграждение за возврат денежных средств может принимать форму долларов или баллов — баллы обычно можно обменять на онлайн-рынке, управляемом эмитентом карты.

Кэшбэк вознаграждения действуют на процентной основе. Пример: если у вас есть карта со ставкой вознаграждения за покупки 1,5%, и вы делаете покупки на 100 долларов, вы получите 1,50 доллара наличными. Эти награды могут показаться небольшими, но они могут быстро накапливаться.

Как работают кредитные карты с возвратом денег?

Кредитные карты с возвратом денег позволяют начислять вознаграждения, когда вы совершаете покупки в определенных категориях (например, продуктовые магазины или заправочные станции) по карте.Существуют важные различия в том, какие виды расходов получают вознаграждение и какой формат принимают награды, например, чередующиеся категории и ценность баллов. Возможно, вам также придется иметь в виду, что некоторые кредитные карты с возвратом денежных средств указывают максимальное количество кэшбэков, которое вы можете заработать в течение определенного периода времени.

Как кредитные карты с возвратом денежных средств вознаграждают ваши расходы

Расходы могут быть вознаграждены несколькими способами:

- Фиксированной суммой. С фиксированными вознаграждениями ваши действия по карте будут вознаграждены одинаковым процентом за каждую покупку.Использовать карты с фиксированной ставкой вознаграждения легко, но процент вознаграждения может быть ниже, чем тот, который вы бы заработали с помощью карты для конкретной категории.

- В фиксированных категориях. Бонусные карты фиксированной категории предлагают возврат денег за расходы в заранее определенных категориях, таких как путешествия, продукты или развлечения. Суммы вознаграждения могут быть выше, чем у карт с фиксированной ставкой вознаграждения, но эмитент карты должен определить категории и решить, какие продавцы включены.

- Внутри меняющихся категорий. Некоторые карты для определенных категорий предлагают очень щедрые вознаграждения в определенных категориях на короткий период времени: обычно ежемесячно или ежеквартально.

Иногда чередующаяся категория предназначена для расходов в рамках широкой категории, такой как электроника, в то время как в других случаях она может применяться к расходам в конкретном розничном магазине.

Иногда чередующаяся категория предназначена для расходов в рамках широкой категории, такой как электроника, в то время как в других случаях она может применяться к расходам в конкретном розничном магазине.

Как вам выплачиваются вознаграждения по кредитной карте с возвратом денег

Вознаграждения по кредитной карте с возвратом денежных средств выплачиваются либо в долларах, либо в баллах.

- долларов: Денежные вознаграждения доставляются в виде чека, предоплаченной дебетовой карты или кредита в ежемесячной выписке, в зависимости от того, что позволяет эмитент вашей карты.

- Баллы: Баллы могут иметь большую ценность, чем наличные при обмене через портал вознаграждений эмитента карты, в зависимости от взаимоотношений эмитента карты с продавцами.

Как заработать кэшбэк по кредитной карте

Вы можете получить кэшбэк по своим кредитным картам, подписавшись на карту возврата денег, совершая покупки для начисления вознаграждений и выкупая вознаграждения через эмитента вашей карты.

Найдите карту, которая соответствует вашим расходам.

Существует так много различных типов карт, предлагающих возврат денег, что вы можете позволить себе делать покупки, чтобы найти ту, которая лучше всего соответствует вашему образу жизни.Прежде чем подавать заявку, узнайте свой балл, чтобы оценить свои шансы на получение одобрения.

Время ваших расходов.

Было бы разумно рассчитать свои траты — например, покупку нового компьютера — так, чтобы они совпадали с картой, по которой вознаграждения за возврат наличных вот-вот будут переведены в категорию электроники. Обычно вы получаете электронное письмо или уведомление учетной записи (в зависимости от настроек уведомлений вашей карты), информирующее вас о соответствующих критериях или чередующихся категориях для вознаграждений за возврат наличных, а также информацию о крайних сроках или сроках участия.

Оцените ценность награды.

Денежные вознаграждения легко получить, но очки могут быть более ценными. Эмитенты карт могут предложить вам бонус за баллы, выкупленные на их торговых площадках.

Эмитенты карт могут предложить вам бонус за баллы, выкупленные на их торговых площадках.

Что нужно знать перед оформлением кредитной карты с возвратом денежных средств?

Кредитная карта с возвратом денежных средств — отличный способ заставить ваши расходы по карте работать. Если вы полностью выплачиваете свой баланс каждый месяц, избегая при этом процентов и других сборов, вы можете получать щедрое количество денежных вознаграждений каждый год.

Однако, если у вас есть остаток на своих картах, вы, вероятно, будете платить больше ежемесячных процентов, чем то, что вы зарабатываете в качестве вознаграждений. Кредитные карты с возвратом денежных средств лучше всего подходят для потребителей, которые ежемесячно полностью оплачивают свой баланс.

Постарайтесь понять свои привычки тратить. Прежде чем подписаться на бонусную карту с возвратом денежных средств, оглянитесь на свои расходы. Вы часто обедаете вне дома? Вы постоянный гость отеля? Как только вы поймете, как вы тратите, вы можете выбрать карту, которая соответствует вашему образу жизни и максимизирует ваши вознаграждения. Поищите вокруг, чтобы найти лучшую карту для вас. Разные карты предлагают награды в разных категориях. Проведите исследование, чтобы определить, какая карта лучше всего соответствует вашим привычкам тратить и предлагает погашение вознаграждений в удобном для вас формате.

Поищите вокруг, чтобы найти лучшую карту для вас. Разные карты предлагают награды в разных категориях. Проведите исследование, чтобы определить, какая карта лучше всего соответствует вашим привычкам тратить и предлагает погашение вознаграждений в удобном для вас формате.

Сравните предложения по кэшбэку по кредитной карте

Многие эмитенты карт предлагают бонус для нового держателя кредитной карты с возвратом денег. Для карт, которые предлагают вознаграждение с возвратом денег, эти бонусы могут иметь форму выписки по счету или предоплаченной дебетовой карты. За карты вознаграждения, основанные на баллах, вы обычно получаете баллы.Обратите внимание, что бонусные предложения обычно требуют, чтобы вы потратили определенную сумму в течение нескольких месяцев после открытия карты.

Что нужно знать

Что нужно знать продавцам о предложении возврата денежных средств при покупках по дебетовой карте

Предоставление кэшбэка по операциям с дебетовой картой — популярный вариант обслуживания клиентов для обычных продавцов.

Для тех, кто заинтересован в предложении этой услуги, важно понимать правила карточных сетей и возможные финансовые затруднения для продавца.

Что значит вернуть деньги?

Основные карточные сети рекламируют практику возврата наличных за соответствующие покупки как способ улучшить качество обслуживания клиентов. Клиенты ценят удобство снятия наличных со своего счета, когда они используют дебетовую карту для совершения покупок в магазине (возврат денег недоступен при продаже по кредитной карте).

Возможность получения кэшбэка встроена в процесс оформления заказа, когда держатели карт проводят или опускают свою карту в электронный кассовый аппарат.

Сегодня получение кэшбэка — обычная практика в продуктовых магазинах, на заправках, аптеках и многих других розничных магазинах.

Пришло время бороться с мошенничеством с возвратными платежами

Узнайте, как активная стратегия может предотвратить необоснованные споры.

Плюсы предложения кэшбэка

Есть определенные преимущества предложения кэшбэка за покупки по дебетовой карте, преимущества как для потребителей, так и для продавцов.

Льготы для торговцев

Практика возврата денег возникла в 1980-х годах в британской розничной сети Tesco.Магазин сначала предлагал кэшбэк для собственной выгоды.

Tesco осознала, что предоставление потребителям возможности снимать средства со своего счета во время транзакции по дебетовой карте позволяет бизнесу конвертировать свои собственные наличные деньги в электронные продажи. Это уменьшает количество наличных денег, находящихся в наличии, и средства, которые необходимо будет транспортировать и хранить в банковском учреждении.

Plus, покупатели очень оценили его. Предоставление услуги возврата денег потребителям может повысить лояльность и продажи.

Из-за растущей популярности комиссий банкоматов среди банков-эмитентов многие потребители будут совершать небольшие покупки у продавца с единственной целью получения наличных денег обратно. Это помогает потребителю избежать нежелательных комиссий и обеспечивает дополнительный доход для бизнеса.

Преимущества для потребителей

Потребители всегда ищут способы сделать жизнь проще. Одним из таких примеров является получение кэшбэка по транзакции по дебетовой карте.

Преимущества очевидны.

- Денежные средства принимаются моментально.

- Потребителям не нужно беспокоиться о том, найти банкомат или добраться до банка.

- Комиссия не взимается, и процесс полностью без негативных побочных эффектов.

Минусы предложения кэшбэка

Участие продавцов в программе возврата денежных средств является факультативным, и некоторые продавцы отказываются от такой возможности.

Основная причина, по которой продавцы предпочитают не предлагать кэшбэк, — это стоимость.Даже если продавец не получает прибыль от части транзакции, связанной с возвратом наличных, эквайер может по-прежнему возлагать на продавца ответственность за комиссию за обмен.

Какие покупки подходят для возврата денег?

Потребители не могут получить кэшбэк за всех покупок; некоторые не подходят.

Каждая карточная сеть имеет свои правила относительно того, что дает право на возврат наличных. Например, Visa придерживается следующих правил.

- Потребители смогут получить возврат наличных только в том случае, если это разрешит банк-эмитент.

- Кэшбэк предоставляется только в том случае, если для обработки транзакции используется электронный терминал. Любая транзакция, совершенная с помощью ручного печатного устройства, не подлежит возврату денег.

- Для получения кэшбэка необходимо совершить покупку.

- Допускаются только дебетовые карты; потребители не могут получить кэшбэк по кредитной карте.

Каковы минимальные и максимальные значения кэшбэка?

Карты сети (Visa и MasterCard) не указывают минимальную сумму, которую продавцы должны предложить тем, кто заинтересован в получении кэшбэка.Продавцы могут действовать по своему усмотрению. Однако есть максимальная сумма для возврата денег.

Каждая карточная сеть и каждый географический регион имеют свои собственные максимумы. Например, в большинстве стран мира транзакции ограничены Основными правилами Visa до не более 200 долларов наличными.

Например, в большинстве стран мира транзакции ограничены Основными правилами Visa до не более 200 долларов наличными.

Как суммы кэшбэка влияют на возвратные платежи

Еще одна проблема, которая может повлиять на решение продавцов относительно возврата денежных средств, — это возможность мошенничества. Например, продавец может спросить:«Что, если я верну деньги покупателю, а затем владелец карты отправит возврат? Потеряю ли я и предоставленные мной наличные? »

К счастью, когда дело доходит до возвратных платежей, продавцам нечего опасаться, предлагая своим клиентам возврат наличных.И Visa, и MasterCard указывают в своих правилах, что возвратные платежи не могут использоваться для части возврата денежных средств по транзакции.

С другой стороны, существуют и другие проблемы с обработкой транзакций, о которых следует побеспокоиться обычным торговцам. Продавцы, не имеющие упреждающего плана снижения рисков, могут столкнуться с притоком возвратных платежей EMV.

Если вам нужна помощь в управлении возвратными платежами или другие обязанности, связанные с обработкой платежных карт, свяжитесь с Chargebacks911® сегодня.

Довольные клиенты, снижение риска и рост продаж

Для большинства предложение кэшбэка по транзакции по дебетовой карте — беспроигрышная ситуация для всех участников. Клиенты довольны, риски сведены к минимуму, а потенциальная прибыль увеличена.

Предоставляете ли вы кэшбэк по операциям с дебетовой картой? Или вы думаете, что переформулировка не стоит усилий? Отключите звук в разделе комментариев ниже!

Предотвращение возвратных платежей.

Борьба с мошенничеством.

Восстановить доход.

104429 Передовой опыт Передовой опытСообщения в базе знаний по теме —

Задать вопрос

Как это работает и на какие карты можно рассчитывать

Эта статья предоставлена вам командой Personal Finance Insider. Он не был рассмотрен, одобрен или иным образом одобрен ни одним из перечисленных эмитентов. Некоторые из предложений, которые вы видите на странице, поступают от наших партнеров, таких как Citi и American Express, но наше покрытие всегда является независимым. Условия распространяются на предложения, перечисленные на этой странице.

Он не был рассмотрен, одобрен или иным образом одобрен ни одним из перечисленных эмитентов. Некоторые из предложений, которые вы видите на странице, поступают от наших партнеров, таких как Citi и American Express, но наше покрытие всегда является независимым. Условия распространяются на предложения, перечисленные на этой странице.

- В отличие от многих других наградных карт, карты Discover не имеют начального бонуса за регистрацию. Тем не менее, они идут с программой Discover Cashback Match.